Одна из важнейших целей государственной политики в области создания условий устойчивого экономического развития – вовлечение в экономический оборот земельных ресурсов и одновременное повышение эффективности их использовании.

В настоящее время роль земельного налога в бюджетной системе РФ невелика – от 1% до 7% всех налоговых доходов консолидированного бюджета субъектов РФ, поэтому на местном уровне стремятся увеличить поступления земельного налога путем роста его собираемости и оптимизации схемы налогообложения [2, с.75].

В таблице 1 нами рассмотрена структура начислений земельного налога в РФ юридическим лицам.

Таблица 1 – Структура начислений земельного налога в Российской Федерации по юридическим лицам

| Показатели |

2011 г. |

2012 г. |

2013 г. |

Темп роста, 2013/2011 |

| 1. Количество налогоплательщиков, которым исчислен налог к уплате, тыс. единиц |

499,5 |

544,3

|

583,4 |

116,8 |

| 2. Сумма налога, подлежащая уплате в бюджет, млн. руб. |

123 053,9

|

128 361,4

|

143 346,8

|

116,5 |

| 3. Сумма налога, подлежащая уплате в бюджет в расчете на одного налогоплательщика, тыс.руб. |

246,4 |

235,8 |

245,7 |

99,7 |

| 4. Количество налогоплательщиков, применяющих льготу, тыс. единиц |

87,4 |

87,5

|

80,6 |

92,2 |

| 5. Сумма налога, не поступившая в бюджет, в связи с предоставлением налогоплательщику льгот по налогу, млн. руб., в том числе: |

50 027,8

|

68 235,9

|

47 200,6

|

94,4 |

| 5.1 по льготам, установленным нормативно-правовыми актами представительных органов МО |

41 557,7

|

58 133,7

|

37 609,8

|

90,5 |

| 6. Сумма налога, не поступившая в бюджет, в расчете на одного налогоплательщика, тыс. руб. |

572,4 |

780 |

585,6 |

102,3 |

Данные таблицы 1 отражают рост налогоплательщиков – юридических лиц на 17% в 2013г. по сравнению с 2011г., также увеличивается и сумма земельного налога, подлежащая уплате в бюджет на 16%. Наряду с ростом сумм земельного налога наблюдается незначительная тенденция снижения суммы земельного налога в расчете на 1 налогоплательщика на 0,7 тыс.руб., с 246,4 тыс.руб. в 2011г. до 245,7 тыс.руб. в 2013г.

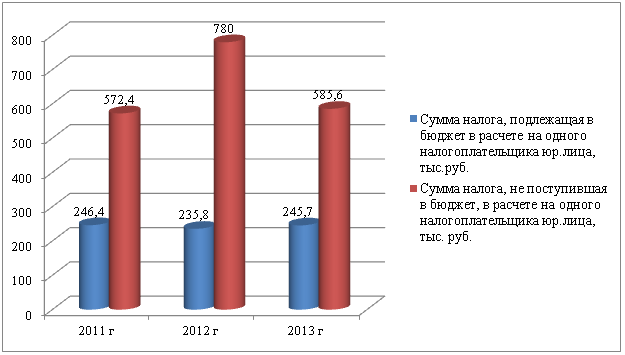

Количество налогоплательщиков, применяющих налоговые льготы по земельному налогу в исследуемом периоде снижается с 87,4 тыс. единиц в 2011г. до 80,6 тыс.руб. в 2013г. Однако сумма налога, не поступившая в бюджет в расчете на одного льготника увеличилась с 572,4 тыс.руб. в 2011г. до 585,8 тыс.руб. в 2013г., что наглядно отражено на рисунке 1.

Рисунок 1 – Динамика поступивших и не поступивших сумм земельного налога в расчете на одно юридическое лицо

Проведенный анализ показал, что в исследуемом периоде в целом по РФ, сумма земельного налога, подлежащая уплате в бюджет была практически в 2 раза меньше суммы налога, не поступившей в бюджет в связи с предоставлением налоговых льгот.

При рассмотрении льгот, установленных федеральным законодательством и нормативно-правовыми актами представительных органов муниципальных образований видно, что основная их доля установлена на местном уровне.

В таблице 2 отражена структура начислений земельного налога в России по физическим лицам.

Таблица 2 – Структура начислений земельного налога в Российской Федерации по физическим лицам

| Показатели |

2011 г. |

2012 г. |

2013 г. |

Темп роста, 2013/ 2011 |

| 1. Количество налогоплательщиков, которым исчислен налог к уплате, тыс. единиц |

27 407,1 |

29 525

|

30 634,6 |

111,8 |

| 2. Сумма налога, подлежащая уплате в бюджет, млн. руб. |

19 448, 3 |

22 985,9 |

28 475,5 |

146,4 |

| 3. Сумма налога, подлежащая уплате в бюджет в расчете на одного налогоплательщика, руб. |

709,6 |

779 |

928,5 |

130,8 |

| 4. Количество налогоплательщиков, применяющих льготу, тыс. единиц |

3 790,1 |

3 863,1 |

3 812,9 |

100,6 |

| 5. Сумма налога, не поступившая в бюджет, в связи с предоставлением налогоплательщику льгот по налогу, млн. руб., в том числе: |

1 572,3 |

1 904,1

|

2 079,2 |

132,2 |

| 5.1 по льготам, установленным нормативно-правовыми актами представительных органов МО |

1 475,7 |

1 805,4 |

1 964,8

|

133,2 |

| 6. Сумма налога, не поступившая в бюджет, в расчете на одного налогоплательщика, руб. |

415 |

493 |

545,3 |

131,4 |

Количество налогоплательщиков физических лиц за период исследования увеличивается на 12%, с 27,4 млн. в 2011г. до 30,6 млн. в 2013г.

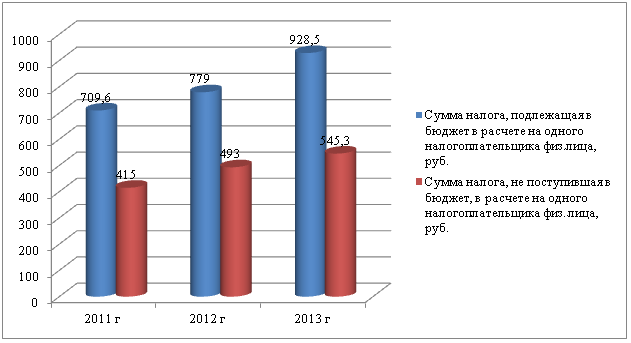

Сумма земельного налога, подлежащая уплате в бюджет увеличивается на 46%, с 19,4 млрд.руб. в 2011г. до 28,5 млрд.руб. в 2013г., сумма налога приходящаяся на одного налогоплательщика увеличилась на 30%. Соотношение сумм земельного налога , подлежащего уплате в бюджет и сумм не поступивших в бюджет в расчете на одно физическое лицо представлено на рисунке 2.

Рисунок 2 – Динамика поступивших и не поступивших сумм земельного налога в расчете на одно физическое лицо

Проведенный анализ по физическим лицам показал, что в исследуемом периоде сумма земельного налога, подлежащая уплате в бюджет, была значительно больше суммы не поступившего налога в расчете на одного налогоплательщика.

На наш взгляд в России необходимо провести мониторинг налоговых льгот по земельному налогу в отношении организаций, поскольку по ним земельный налог не выполняет фискальную функцию. В России не существует единой, научно обоснованной методики оценки эффективности налоговых льгот. Муниципальные образования активно формируют свои системы оценки эффективности налоговых льгот, которые имеют существенные различия, зачастую носят декларативный характер и не обеспечивают точность оценки

При этом в основном используется оценка бюджетной и социальной эффективности. Бюджетная эффективность определяет влияние налоговой льготы на бюджет муниципального образования. Под социальной эффективностью понимаются последствия налоговой льготы, выраженные через социальную значимость деятельности налогоплательщиков для общества. [1,с.192]

Основные резервы роста доходов для муниципальных образований РФ по земельному налогу на наш взгляд лежат в пересмотре ряда льгот и в совершенствовании механизмов налогового администрирования.

Библиографический список

- Белоусова С.Н., Оценка эффективности налоговых льгот по местным налогам. //Известия ЮЗГУ,2012.-№ 2, с. 191-195

- Белоусова С.Н., Перспективные направления регулирования налоговых источников доходной части местных бюджетов// Известия ЮЗГУ. Серия Экономика. Социология. Менеджмент. 2014. – №3 - С.74-79

- Официальный сайт Федеральной налоговой службы http://www.nalog.ru/rn46/