Введение

В условиях реструктуризации банковской системы, возникает необходимость консолидации собственного капитала и повышение прибыльности банковской деятельности коммерческих банков.За рубежом понятие «реструктуризация» давно превратилось в образ жизнедеятельности компаний, в постоянный процесс, без которого невозможно удержаться на рынке. В условиях рыночной экономики неизбежно возникают кризисные ситуации как для системы в целом, так и для отдельных хозяйствующих субъектов. Организация новых производственных структур на основе продуманного реформирования предприятий – залог устойчивого роста экономики, укрепление межотраслевых и региональных связей, ускорения технического перевооружения производства и выпуска конкурентоспособной продукции.

В России экономический рост затруднен систематической нехваткой средств для финансирования производства и чрезмерно высокими процентами по банковским кредитам. Пока еще кредитно-банковская система страны не реализует свои возможности в обеспечении роста производства ВВП. В частности, кредит из-за чрезмерно высоких процентов не служит реальным фактором развития промышленности и агропромышленного комплекса. В следствие взрыва в августе 1998 г. финансовой системы многие коммерческие банки обанкротились. Назрела необходимость в корректировке законов о Центральном Банке и о порядке функционирования коммерческих банков. Для лучшего использования преимуществ рыночных отношений следует внести коррективы в структуру и размещение банков, а также в порядок их деятельности,отвечающей интересам людей.

Принимая во внимание известную реплику о том, что к концу кризисного периода в России останется до 300 банков, можно прогнозировать, что процесс реструктуризации российской банковской системы «сверху» будет заключаться в поощрении и стимулировании концентрации банковского капитала, например,путем создания многофилиальных кредитных учреждений на базе существующих банков. Можно предположить, что такой процесс будет превалировать в развитии российской банковской системы, пока начало экономического подъема не потребует чисто количественного ее роста. Отсюда ясно, что лидерами в этом процессе могут стать средние банки, достаточно сильные, чтобы взять на себя роль локальных организующих центров этой обновленной банковской системы, и достаточно гибкие, чтобы интегрировать специфику деятельности и клиентуры всех концентрирующихся вокруг более слабых банков.

Актуальность

Банковская деятельность оказывает существенное влияние на развитие различных отраслей народного хозяйства. В настоящее время в работе банков широкое применение получили различные аналитические методы и специальное программное обеспечение для решения задач управления.

Несмотря на совершенствование аналитических методов, сами по себе они не достаточны не только для полного исключения, но и для радикального снижения банковских рисков. Более того, виды рисков увеличиваются по мере усложнения банковских продуктов, используемых компьютерных систем хранения и обработки данных, вовлечения российских банков в международную банковскую систему.

Целью исследования является разработка эконометрической анализа прибыльности коммерческих банков.

Для реализации исследования был проведен обзор российских банков по показателям активов, процентной ставки по кредиту и прибыль банков за определенный период времени.

1.Методы измерения и факторы прибыльности банка

Уровень прибыльности коммерческого банка оценивается с помощью финансовых коэффициентов. Система коэффициентов доходности включает следующие основные показатели:

– соотношение прибыли и собственного капитала;

– соотношение прибыли и активов;

– соотношение прибыли и дохода.

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В числителе этих финансовых коэффициентов всегда стоит расчетный финансовый результат деятельности банка на отчетную дату. При действующей в России системе учета и отчетности в числителе находится балансовая прибыль, при зарубежных стандартах учета – чистая прибыль.

Существование банковской статистики направлено на обеспечение заинтересованных пользователей и, прежде всего органов денежно-кредитного регулирования, коммерческих банков, их клиентов и корреспондентов, полной и достоверной информацией о состоянии и развитии денежно-кредитной системы страны.

Предметом банковской статистики является количественная характеристика объема, структуры, динамики и взаимосвязей социально-экономических явлений банковской системы в конкретных условиях, т.е. массовые операции по аккумуляции временно свободных денежных средств предприятий и физических лиц, краткосрочному и долгосрочному кредитованию, осуществлению безналичных расчетов, по организации налично-денежного оборота, сберегательного дела, по установлению уровня процентной ставки за кредит на рынке банковских услуг.

Рис. 1. Динамика чистых активов и кредитного портфеля банковского сектора РФ, 2008–2016 гг., млрд. рублей

Исследуя данный график, можно сделать вывод, что на всем периоде движения данных прямых мы видим рост чистых активов банковского сектора Российской Федерации. Это является положительным фактором для деятельности экономического сектора.

Рис. 3. Соотношение динамики просроченной задолженности в кредитном портфеле (дефолты по кредитам) с общим уровнем кредитного портфеля и чистой прибыли, 2008–2016гг.,млрд.рублей

По результатам на графике рис. 3 видно, что общий уровень кредитного портфеля имеет тенденцию к приросту, однако и просроченная задолженность (дефолты по кредитам) также приросла в значительном количестве из-за кризисных периодов. Стоит отметить, что общий уровень чистой прибыли банков не покрывает с 2009 года просроченную задолженность по кредитному портфелю, что является одним из негативных показателей для банковской структуры в целом.

Однако стоит отметить, что общий кредитный портфель также имеет тенденцию к возрастанию, но ближе к 2014–2016 годам, когда началась чистка банковского сектора.

Роль статистики состоит в раскрытии статистических закономерностей, заключающихся в устойчивости, повторяемости вышеназванных массовых процессов. Статистика занимается наблюдением, сводкой, группировкой фактов с помощью системы статистических показателей, а также анализирует полученные данные для определения характера и причин изменений в явлениях, обеспечения принятия необходимых управленческих решений. Проведение статистического анализа явлений и процессов, происходящих в денежно-кредитной системе страны, с одной стороны, требует знания экономической теории, теории денежного обращения, кредита и финансов; а с другой стороны, – знания теории статистики и ее экономических отраслей.

2. Эконометрическая модель

В качестве информационной базы использованы статистические данные за 2015 г. (По данным Банки.ру) В ходе моделирования были исследованы такие формы зависимости, как линейная, степенная, экспоненциальная, гиперболическая, обратная, показательная. Наилучшим образом взаимосвязь между переменной X и Y описывает линейная регрессия. Модель имеет вид:у=-16,127+0,0385x. , ее характеристики приведены в таблице 1.

Таблица 1 Результаты моделирования

| Вид зависимости | Вид уравнения | ta0 | ta1 | R2 | F | ƿхǀеǀ |

| линейная | y=-16,127+0,0385x | 6,6039236 | 11,586205 | 0,8483318 | 134,24014 | -0,1097436 |

| степенная | у=9,349*10-7х2,47 | 9,2501991 | 10,81371 | 0,8297103 | 116,93632 | 0,3381197 |

| показательная | y=0,807*1,0035x | 3,4734391 | 3177,5677 | 0,8389269 | 125,00064 | 0,5562393 |

| экспоненциальная | у=0,807*e0,0035Х | 3,4734391 | 11,180368 | 0,8389269 | 125,00064 | 0,5562393 |

| гиперболическая | у=37,08-17733,41/Х | 9,2630882 | 13,301803 | 0,7814303 | 85,804802 | -0,1965812 |

| обратная функция | у=1/(0,373-0,000365Х) | 9,51628 | 13,233952 | 0,790502 | 90,559586 | 0,6765812 |

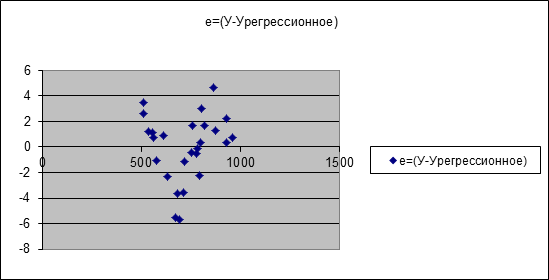

Исследование остатков модели на наличие в них гетероскедастичности на основе критерия Спирмена показало, что его расчетное значение для всех независимых переменных не является статистически значимым, то есть гетероскедастичности остатков не наблюдается. Для проверки его значимости использовался t-критерий Стьюдента.

Для расчета коэффициента Спирмена была составлена расчетная таблица. По использованным данным таблицы была построена точечная диаграмма. Рисунок 2. По результатам расчета автор сделал вывод, что расчетное значение t-критерия меньше табличного 0,98<2,068, поэтому гетероскедастичность в остатках не наблюдается и модель может считаться надежной.

Рисунок 2. Показатель

Анализ динамики чистой прибыли банковского сектора топ-30 ведущих российских банков показывает, что в момент после кризисного периода 2010–2014 годов в российской экономике произошло возрастание притока банковских ресурсов, и деятельность нашим банков была рентабельна и окупаем. На текущем периоде 2015–2016 годов замечен резкий скачок движения банковской прибыли по причине необходимой резкой экономической перестройки сектора под воздействием западных финансовых санкций. Анализ тренда говорит о возрастании прибыли с 2009 по 2014 год, однако период с 2014 по 2016 года говорит и снисходящем тренде — снижении банковской прибыли для будущих периодов.

Рис. 2. Динамика чистой прибыли 2008–2016 гг., млрд. рублей.

3.Рекомендации.

По проведенному анализу можно сделать вывод, что общее состояние банковского сектора РФ находится в стабильном положении, однако в случае, если санкционная политика западных государств будет продолжена, а уровень цены на нефть и стоимости рубля снижаться при повышении базовой ставки ЦБ и росте дефолтов по кредитному портфелю банковского сектора продолжаться, то, вскоре, мы можем увидеть значительное ухудшение общей экономической ситуации и серьезный кризис в банковском сектора. Это произойдет в первую очередь потому, что банковская прибыль будет снижаться и не покрывать взаимные просроченные задолженности по кредитному портфелю — это как результат: снижение ликвидности банковского сектора в целом. В табл. 1 представлены данные, благодаря которым была сформирована зависимость чистой прибыли от факторов признаков.

| Показатель | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| Чистая прибыль | 47 | 241 | 91 | 291 | 444 | 495 | 594 | 354 | 518 |

| Кредитный портфель | 8859 | 11703 | 11846 | 13603 | 17982 | 21600 | 26087 | 34352 | 38376 |

| Вложения в ценные бумаги | 1361 | 1412 | 2685 | 3716 | 4104 | 4477 | 5205 | 6416 | 8117 |

| Вклады физических лиц | 3770 | 4469 | 5697 | 7421 | 8928 | 10706 | 13150 | 14554 | 18922 |

| Активы нетто | 12613 | 18211 | 19449 | 22771 | 29010 | 34741 | 42106 | 60592 | 65991 |

| Просроченная задолженность в кредитном портфеле | 138 | 273 | 658 | 734 | 870 | 986 | 1095 | 1568 | 2495 |

| Цена нефти, $ | 92 | 46 | 71 | 101 | 111 | 116 | 106 | 53 | 35 |

| Курс USD/RUR | 24 | 36 | 30 | 30 | 30 | 30 | 35 | 69 | 76 |

Банковская прибыль — один из важнейших показатель эффективности работы финансового и банковского секторов российской экономики. Оценка факторов признаков банковской прибыли из данного списка позволит осмотреть состояние финансового сектора российской экономики в результате воздействия санкций или прохождения иных кризисных периодов.

Библиографический список

- Банковское дело. Учебник (Под ред. О.И. Лаврушина). Изд. 2-е, перераб. и доп. – М.: 2015

- Молчанов А.В. Коммерческие банки в современной России. – М.: 2002..

- Товасиева А.М. Банковское дело. – М.: 2014

- [Электронный ресурс]. –http://www.banki.ru/banks/ratings/0 (Дата обращения: 15.12.2016).

- [Электронный ресурс]. –http://rusevik.ru/news/143227 (Дата обращения: 15.12.2016).

- [Электронный ресурс]. –http://subscribe.ru/group/banki-lyuboj-opyit-vzaimodejstviya/7961913/ Russia Indicators All (Дата обращения: 15.12.2016).

- [Электронный ресурс]. –http://data.worldbank.org/indicator (Дата обращения: 15.12.2016).