Введение

Нефтяной кризис 2014 г., вызванный во многом искусственными факторами, крайне болезненно отразился на состоянии российской экономики. Среди последствий можно выделить беспрецедентное за последние 15 лет ослабление валютного курса, сокращение доходов бюджета РФ, увеличение инфляции до двузначных уровней и снижение реальных доходов населения. Падение цен на нефть затронуло всех – от менеджера нефтяной компании до рядового потребителя, планирующего покупку импортной техники. Однако нынешнее состояние дел в экономике не является наихудшим из возможных: сокращение инвестиций в нефтедобычу, вызванное нехваткой собственных ресурсов у компаний, в будущем приведет к падению добычи нефти и, соответственно, доходов от ее экспорта. Сокращение потока нефтедолларов будет и впредь негативно воздействовать на валютный курс и государственный бюджет, в связи с чем необходим анализ динамики инвестиций в нефтедобычу и поиск возможных альтернативных, кризисных источников финансирования инвестиционных проектов в отрасли.

В данной работе ставится задача проанализировать зависимость динамики инвестиций от таких факторов, как цена на нефть, объемы бурения, налоговые преференции и пр.

Материалы и методы

Нефтедобывающая промышленность является составной частью нефтяной промышленности, которая вместе с газовой промышленностью составляет нефтегазовый комплекс РФ, входящий в топливно-энергетический комплекс (ТЭК). Его важность для российской экономики трудно переоценить: доходы от ТЭК составляют около 30% ВВП, 70% экспорта и 50% налоговых поступлений [1].

По состоянию на 1 января 2014 г. добычу нефти и газового конденсата в России осуществляли 294 организации, в том числе 111 организаций в составе 10 вертикально-интегрированных нефтяных компании (ВИНК), 180 независимых добывающих компаний, не входящих в структуру ВИНК, и 3 компании, работающих на условии раздела продукции [2]. Более 85% добычи обеспечивается ВИНК. Крупнейшими из них являются: «Роснефть», «ТНК-ВР» «Газпром нефть», «Лукойл», «Сургутнефтегаз», «Славнефть», «Татнефть» и некоторые другие. Еще около 10% добычи приходится на независимые компании.

Экономический кризис в России, начавшийся в 2014 г. вслед за снижением мировых цен на нефть, делает анализ динамики инвестиций в нефтедобычу еще более актуальным. Существуют различные точки зрения на дальнейшие изменения уровня цен на нефть и динамики инвестиций.

Многие аналитики утверждают, что нынешний кризис является следствием целенаправленной политики стран ОПЕК (в первую очередь Саудовской Аравии) по вытеснению с рынка американских производителей сланцевой нефти, сумевших нарастить добычу за считанные годы в условиях высоких цен на нефть. Поскольку себестоимость добычи у нетрадиционной нефти значительно выше, чем у традиционной (от 30 до 80 долл./барр. по различным оценкам), то давление на рынок со стороны увеличивающейся добычи в странах Персидского залива может в долгосрочной перспективе привести к снижению добычи в США и восстановлению баланса между спросом и предложением. По состоянию на конец 2015 г. американские нефтяные компании еще не сократили добычу благодаря своевременно предпринятому хеджированию, однако инвестиции в разведку и добычу нефти снизились практически до нуля, что, учитывая короткий производственный цикл на месторождениях сланцевой нефти, может привести к значительному сокращению добычи нефти в США уже к 2017 г. Страны, осуществляющие добычу традиционной нефти, к которым относятся Саудовская Аравия и Россия, способны долгое время выдерживать подобный прессинг со стороны низких нефтяных цен, поскольку себестоимость добычи здесь значительно ниже (от 3 до 40 долл./барр.) [3].

Существует и другая точка зрения на дальнейший ход событий. Так, некоторые аналитики утверждают, что нынешний кризис является поворотной точкой в развитии мировой энергетики. Предполагается, что в связи с предпринимаемыми усилиями по сокращению вредных выбросов и появлением новых технологий доля «грязных» источников энергии, таких как нефть и уголь, в мировом топливно-энергетическом балансе будет неуклонно снижаться. Так, например, потребление нефти сокращается в США, ЕС и Японии на протяжении ряда лет, что приводит к соответствующему уменьшению выбросов углекислого газа [4]. Сокращение спроса даже при уменьшении предложения будет создавать постоянный переизбыток энергетических ресурсов на мировом рынке, благодаря которому цены на нефть будут оставаться низкими. Данная точка зрения, впрочем, может быть не совсем корректной, поскольку основной вклад в мировой экономический рост продолжают вносить развивающиеся страны, наращивающие потребление нефти и угля (в первую очередь Китай и Индия). Недавно прошедшая в Париже конференция по климату (30 ноября – 12 декабря 2015 г.) лишь декларировала общую цель без распределения вклада экономик различных стран, хотя она и считается едва ли не первой, определившей необходимость участия в сокращении выбросов развивающихся стран. Другим фактором предполагаемого роста цен является сокращение предложения: ресурсы нефти не безграничны и, по мнению некоторых экспертов, уже в ближайшие годы может быть пройден «нефтяной пик», за которым последует падение мировой нефтедобычи.

Таким образом, прогноз на восстановление нефтяных цен до высоких уровней конца 2000-х гг. можно считать вполне возможным, однако в ближайшие годы российской нефтедобыче придется столкнуться с затяжным периодом низких цен на продукцию, и в этих условиях крайне важно сохранить объем инвестиций на уровне 2007-2013 гг. Наградой за усилия будет сохранение доли мирового рынка (8-10%), за которую придется очень жестко конкурировать с Саудовской Аравией. Такая конкуренция представляется крайне трудным делом для российского ТЭК, ведь Саудовская Аравия обладает в этом отношении рядом преимуществ: более высокое качество нефти, широкая география поставок (от США до стран ЮВА) и независимость от систем трубопроводов, огромные запасы нефти и возможности манипулирования уровнем добычи, устойчивость государственного бюджета, обеспечиваемая резервным фондом и возможностями девальвации. Дополнительными трудностями для российской нефтедобычи являются введенные международные санкции в отношении вертикально-интегрированных нефтяных компаний России, включающие в себя запрет на поставку оборудования и ограничения кредитования. В связи с этим уже пришлось пересмотреть планы по освоению шельфовых месторождений – в настоящий момент данные проекты заморожены.

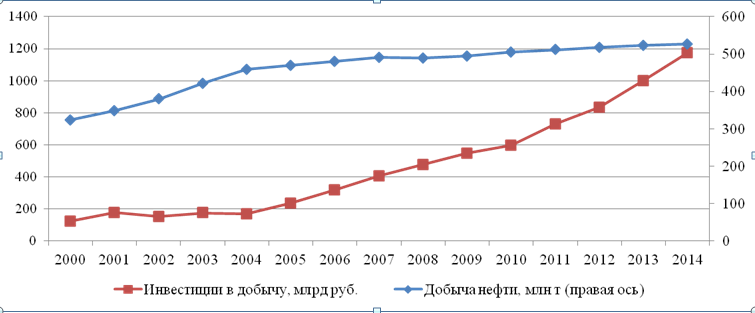

Для того, чтобы оценить перспективы нефтедобычи, необходимо проанализировать динамику инвестиций за ряд лет. Данные приведены на рисунке 1.

Рисунок 1 – Динамика инвестиций в добычу нефти и объемов добычи в РФ

Источник: [1, 5].

Как видно на рисунке 1, значительное увеличение инвестиций в период 2005-2014 гг. не привело к столь же бурному росту нефтедобычи. Это объясняется несколькими причинами:

1. Действие инфляции. Так, если очистить стоимость инвестиций от инфляции, то объем инвестиций в 2007-2010 гг. остается практически неизменным и соответствует уровню 2001 г.;

2. Из-за низкого уровня инвестиций до 2004 г. большая часть капиталовложений в последующий период направлялась на поддержание текущего уровня нефтедобычи, что и отражено на графике. Тем не менее, вплоть до 2008 г. добыча постоянно превышала прирост разведанных запасов.

Таким образом, ясно, что инвестиционная модель российских корпораций базируется на замещающем принципе, то есть на поддержании текущего состояния в отрасли. Такая политика наносит большой ущерб развитию отрасли, поскольку увеличивает риски и предопределяет ее техническое отставание. Так, на инвестиционную политику компаний в области разработки технически сложных проектов шельфовой добычи большее влияние оказал запрет на поставки оборудования и участие иностранных корпораций в совместных проектах, чем снижение цены на нефть.

Результаты и их обсуждение

В связи с вышесказанным необходимо проанализировать, какие факторы оказывают наибольшее воздействие на уровень инвестиций в отрасли. Знание этих факторов позволит лучше понимать, где находятся точки роста.

Для анализа были отобраны следующие факторы:

1. Объем добычи нефти. Объем добычи определяет величину выручки, которая является основным источником инвестиций российских корпораций (около 60% от общего объема инвестиций) [6];

2. Цена на нефть;

3. Себестоимость добычи;

4. Факторы предпринимательской уверенности: среднегодовой объем заказов на поставку продукции в последующие периоды и индекс предпринимательской уверенности организаций добывающего сектора экономики.

Объем инвестиций, цена на нефть, себестоимость добычи и общий среднегодовой (в помесячной динамике) уровень заказов на последующие периоды корректируются на инфляцию к уровню 2000 г.

Корреляционный анализ показывает, что на динамику инвестиций наибольшее влияние оказывают цена на нефть (0,75), общий среднегодовой объем заказов на последующие периоды (0,65) и объем добычи нефти (0,55). Слабое влияние оказывает себестоимость добычи нефти (0,27). Корреляция уровня инвестиций с индексом предпринимательской уверенности оказалась ничтожной (-0,05). Источником данных послужила ЕМИСС.

Таким образом, инвестиционная активность компаний зависит в первую очередь от величины их выручки. Это обусловлено высоким удельным весом собственных средств в инвестициях.

Расширенное воспроизводство в ТЭК, как и в прочих отраслях добывающего сектора, базируется на геологоразведке и повышении эффективности отработки месторождений. Инвестиции и в то, и в другое за последние время не были значительными. Так, проходка по геологоразведке на протяжение всего анализируемого периода находилась у отметки в 1 000 км со снижением в 2002-2004 и 2009 гг. Коэффициент извлечения нефти за последние годы, несмотря на принятие правительственных программ, практически не увеличился и находится сейчас на уровне 30%, в то время как в США на более сложных месторождениях сланцевой нефти он достигает 45% и более [7]. Для повышения экономической отдачи и прироста запасов необходимы инвестиции, однако в условиях падения цен на нефть и международных санкций круг источников финансирования существенно сужается.

Если на протяжении долгого периода времени основным источником инвестиций оставались собственные средства предприятий и внешние займы, то теперь, при сохранении высокой доли внутренних источников финансирования, обеспеченных девальвацией, необходим поиск новых моделей роста.

В качестве перспективных источников финансирования можно выделить следующие:

1. Рынок ценных бумаг;

2. Кредитование отечественными банками;

3. Государственная поддержка.

Учитывая масштабы отрасли, доля нефтяных компаний на российском рынке облигационного займа до последнего времени оставалась довольно низкой – около 7% [9]. Первичное размещение акций, несмотря на значительный приток финансовых ресурсов (в 2006 г. Роснефть провела IPO, собрав более 10 млрд долл.), также не стало значимым источником инвестирования: средства используются в основном на покрытие текущих издержек и рефинансирование долгов. Не добавляет доверия потенциальным инвесторам и политика руководства российских ВИНК, открыто заявляющее о целях размещения ценных бумаг, не соответствующих долгосрочным планам. В мировой практике привлечение средств на рынке ценных бумаг играет исключительную роль для компаний, занятый в геологоразведке [8].

Так или иначе, фондовый рынок может стать значительным источником финансирования инвестиционных проектов в том случае, если компании станут улучшать свой имидж и повысят прозрачность бизнес-процессов. Основным риском в этом случае останется угроза национализации.

Вторым источником финансирования инвестиций в нефтедобычу может выступить кредитование. Из-за ограничений заимствования на внешних рынках единственным кредитором в кратко- и среднесрочной перспективе может выступать российский банковский сектор, включая государственный (ВЭБ, ЭКСАР и пр.). К сожалению, российские банки до последнего времени не выказывали большой заинтересованности в кредитовании долгосрочных проектов, а высокие процентные ставки сильно воздействуют на спрос. Выходом из создавшегося положения может стать снижение ключевой ставки и создание специальных сервисных служб в банках, занимающихся вопросами кредитования ТЭК.

В годы существования СССР решающую роль в финансировании нефтяных компаний играло государство. В пореформенный период ситуация кардинально изменилась: доля государственных инвестиций в нефтедобычу сократилась до уровня порядка 10%. Государственная поддержка может быть прямой и опосредованной. Прямая подразумевает кредитование или безвозмездное финансирование некоторых сторон производственного процесса компаний или проектов: разведка, инфраструктура и пр. Опосредованная поддержка подразумевает налоговое стимулирование и субсидии.

В качестве источника инвестиций в проекты разработки недр следует также выделить прямые иностранные инвестии (ПИИ). Их доля колеблется в российской нефтедобыче в зависимости от области применения: от 14,5% в ВИНК до 68% в соглашениях о разделе продукции [9]. Роль ПИИ также велика в малых компаниях – около 50%, что можно рассматривать как положительный момент с точки зрения внедрения новых, эффективных технологий. Известно, что малые компании зачастую работают на месторождениях, переданных от ВИНК, используя современные технологии и повышая тем самым КИН. Участие иностранного капитала способно обеспечить технологический трансферт.

Одним из важнейших, но трудноизмеримых факторов инвестиций являются риски. Риски в нефтедобычу в России считаются более высокими по сравнению с другими крупными нетедобывающими странами. Это обусловлено как непоследовательной финансово-бюджетной политикой (бюджет имеет сильную зависимость от доходов на нефть, что вынуждает Правительство повышать налоги в условиях рецессии), так и отраслевыми рисками. К отраслевым рискам можно отнести сокращение запасов и дебита скважин, рост издержек, слабая диверсифицированность поставок, неэффективный менеджмент и др. Негативное влияние на отрасль оказывают и политические риски. Так, например, действия государства на внешнеполитической арене привели к введению санкций против российских нефтяных компаний, а попытка «разворота на Восток» вызвала к жизни разные волюнтаристские проекты («Сила Сибири» и др.), необходимость и эффективность которых подвергается экспертами сомнению.

Таким образом, на динамику инвестиций в нефтедобычу в России оказывают влияние множество факторов от финансовых (цена на нефть, объем добычи, доступность дешевых источников финансирования) до политических.

Заключение

Проанализирована динамика объема инвестиций и нефтедобычи. Показано, что российская модель инвестирования в нефтедобывающую отрасль характеризуется простым замещением выбывающих активов. Выделены факторы, предположительно влияющие на динамику инвестиций. Установлено, что наибольшее влияние на нее оказывают цена на нефть, объем предварительных заказов и объем добычи нефти. Показаны возможные источники финансирования инвестиционных проектов в отрасли. Помимо собственных средств, ими могут быть заимствования на рынке ценных бумаг, долгосрочное кредитование и государственная поддержка. Описаны основные риски инвестиционной активности в нефтедобывающей промышленности.

Библиографический список

- Геник И.В. Анализ некоторых показателей нефтедобычи в России в 2000-2013 гг. // Нефтегазовое дело. – 2014. – Т. 12, №2. – С. 178-187.

- Фрай М.Е. Оценка современного состояния нефтяной промышленности России // Экономика и право: Вестник Удмуртского университета. – 2015. – Т. 25 (вып. 2). – С. 75-85.

- Соколов А.Н. Прогноз цены на нефть до 2022 года // Электронный научный журнал «Нефтегазовое дело». – 2012. – №4. – С. 553-562.

- ТЭК России – 2014: доклад Аналитического центра при Правительстве РФ [Электронный ресурс]. – Режим доступа: http://ac.gov.ru/files/publication/a/5451.pdf

- Единая межведомственная информационно-статистическая система [Электронный ресурс]. – Режим доступа: http://fedstat.ru/indicators/start.do

- Шеряй К.И. Формирование и эффективность использования инвестиционных ресурсов на предприятиях нефтедобычи: дисс… канд. эк. наук. – М.: Финансовый университет при Правительстве РФ, 2011. – 160 с.

- Официальный сайт Института экономики и организации промышленного производства [Электронный ресурс]. – Режим доступа: http://econom.nsc.ru/ieie/

- Симоненко В.Е. Инвестиции в мировом сегменте разведки и разработки нефтяных и газовых месторождений и их финансирование: дисс… канд. эк. наук. – М.: РГУ нефти и газа им. И.М. Губкина, 2015. – 152 с.

- Коржубаев А.Г., Эдер Л.В. Иностранные инвестиции в нефтегазовом комплексе России // «Бурение и нефть». – 2010. – №10. – С. 7-11.