Рынок услуг сотовой связи Приморского края активно развивается, но в последние годы на этом рынке проявляются элементы стагнации в связи с негативным влиянием мирового финансового кризиса на доходы потребителей. Одновременно высокими темпами идет развитие технологической составляющей в сфере телекоммуникационных услуг. Операторы сотовой связи (ОСС) края (МТС, Мегафон, Билайн, Ростелеком) вынуждены инвестировать дополнительные средства в развитие сетей последних поколений при неизменном, а порой и при снижающемся уровне доходов. При этом Мегафон и Билайн проводят демпинговые кампании за счет внутренних ресурсов.

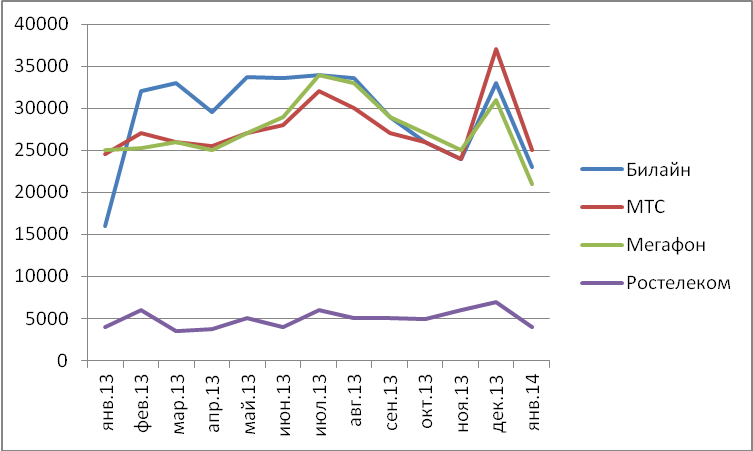

По данным Приморскстата на начало 2014 года 34,6% доходов от оказания услуг подвижной связи приходятся на Приморский филиал ОАО «МТС». Данный показатель при меньшей доле рынка по активным абонентам (29,2%) говорит о том, что МТС в 2013 году сохранил лидерство по доходам. И это при том, что в 2013 году было реализовано большое количество затратных проектов, а цены на услуги устанавливались среднерыночные. Динамика продаж услуг операторов сотовой связи Приморского края в 2013–2014 гг. представлена на рисунке 1.

Рисунок 1 – Динамика продаж услуг операторов сотовой связи Приморского края (тыс. руб.)

Из рисунка 1 видно, что с декабря 2013 года МТС лидирует по объему подключений. Но при этом не наблюдается пропорционального увеличения доли рынка. Это объясняется самым высоким оттоком (TIS&TAS) среди операторов сотовой связи Приморья. Политика предприятия, проводимая с начала 4 квартала 2013 года, привела к снижению доверия абонентов к корректности расчетов оператора и к компании в целом.

Тем не менее, предприятие имеет достаточное количество преимуществ и возможностей для легального [1] занятия лидирующей позиции на региональном рынке услуг сотовой связи [2] с учетом состояния внешней макросреды [3], внешней микросреды [4] и внутренней среды [5].

Основные пути укрепления позиций в области конкурентоспособности предприятия – это управление оттоком, доминирование в каналах сбыта, повышение конкурентоспособности продукта.

1. Управление оттоком.

CRM кампании представляет собой основной инструмент, который предлагается использовать для управления оттоком абонентов. Предлагается разделение абонентов на 4 сегмента по двум показателям: срок жизни абонента в МТС и среднемесячное ARPAU.

1 сегмент: Ценные и лояльные клиенты.

2 сегмент: Ценные, но не лояльные клиенты.

3 сегмент: Лояльные, но не очень ценные.

4 сегмент: Убийцы ресурсов.

Предполагаемые показатели абонентов представлены в таблице 1.

Таблица 1 – Предполагаемые показатели абонентов МТС

|

Показатели |

Срок жизни > 2 лет |

Срок жизни < 2 лет |

|

ARPAU > 180 руб. |

1 сегмент |

2 сегмент |

|

ARPAU < 180 руб. |

3 сегмент |

4 сегмент |

Для каждого из сегментов проводится собственная CRM кампания с определенной целью: 1 сегмент – поддержание лояльности, 2 сегмент – увеличение лояльности, 3 сегмент – увеличение активности абонентов, 4 сегмент – стимулирование пользования дополнительными услугами (наименьший приоритет).

Примеры мероприятий для первых трех сегментов представлены в таблице 2. Четвертый сегмент не является приоритетным.

Таблица 2 – Мероприятия МТС, ориентированные на активные сегменты

|

Программа |

Содержание |

|

Программа для 1 сегмента |

Цель: Поблагодарить и проявить знак внимания (SMS рассылки и обзвон).

Бонусы в виде бесплатных минут, GPRS Mb, SMS и скидок на услуги за долгий срок жизни абонента. Личная коммуникация, сбор информации, поздравления (день рождение), предложения кастомизированных услуг с использованием личной информации абонента. |

|

Программа для 2 сегмента |

Цель: Удержать, проявив внимание (дисконтные программы, стимулирующие активность и потребление абонентов).

Через анализ профиля потребления абоненту предлагаются услуги или новый тарифный план, которые позволят при тех же затратах получать большую ценность (например абоненту на ТП Профи в предлагается перейти на ТП MAXI). Доносится эта информация через личную коммуникацию (телефонный маркетинг, e–mail) и позиционируется для абонента как индивидуальное внимание от МТС. Через 3 месяца – повторный анализ и пул коммуникаций с опросом мнений абонентов. |

|

Программа для 3 сегмента |

Цель: выявить абонентов, склонных к оттоку с применением аналитической модели (основана на изменении ARPAU, частоте блокировок и т.п.).

Личная коммуникация с этими абонентами об их удовлетворенности услугами МТС. Поиск решения для устранения недовольства и предоставления абоненту обратной связи. Через 3 месяца – повторный анализ и пул коммуникаций. |

Окупаемость данных проектов не рассчитывается, так как они априори являются убыточными и не направлены на получение краткосрочной прибыли.

Себестоимость кампаний рассчитывается с учетом нормативов себестоимости услуг. Все SMS–рассылки, осуществляемые оператором, не требуют никаких расходов. Ожидаемые результаты от мероприятий – снижение оттока к концу 2014 года до 2,5% от общей абонентской базы, выход на первое место по 3 из 5 показателей CDI.

2. Доминирование в каналах сбыта.

На российском рынке подвижной связи сложилась особенная ситуация при реализации комплектов с тарифными планами. За рубежом абоненты имеют более осознанный подход к выбору оператора. В России большая часть подключений происходит в салонах дилеров и по рекомендации продавца-консультанта.

В Приморском крае помимо дилерских соглашений используется бонусирование самих продавцов-консультантов за одно подключение (Ростелеком – 25 руб., Мегафон, МТС – 40 руб.). Продавцы мотивированы в продаже тех тарифов, которые выгодны им самим. Данные программы проводились в течение короткого периода времени и только с федеральными дилерами. При взаимодействии с Евросетью доля продаж МТС в общих продажах дилера выросла с 45% до 52,5%. При проведении аналогичной программы с Эльдорадо доля продаж МТС в общих продажах дилера выросла с 45,3% до 55,2%.

Данные программы не дали положительных результатов в связи с тем, что не были учтены следующие моменты: программы по премированию позволяют поднять долю в продажах дилера до возможных 60%, но так как существующая доля была близка к данной границе, то объем дополнительных подключений оказался небольшим, и бонусные премии выплачивались преимущественно за те комплекты, которые продавались без участия продавцов.

Исключив из списка участников дилеров, стоимость одного дополнительного подключения у которых выше допустимого значения SAC, предприятие тем самым обезопасит себя от неоправданных расходов. В итоге МТС имеет возможность увеличить объем собственных продаж у отдельных региональных дилеров в среднем до 50% без подписания дилерских соглашений. Значение данного канала в сбыте комплектов операторами сотовой связи Приморского края видно из рисунка 2. Доля региональных дилеров в общем объеме продаж на апрель2014 г. составляет 44%. После повышения премиальных за подключение до 60 руб. доля МТС в канале «региональные дилеры» вырастет на 10–12%.

Рисунок 2 – Структура каналов сбыта в Приморском крае в апреле2014 г. (%)

Ожидается, что количество ежемесячных подключений МТС вырастет на 4,4–5,3%. Рост продаж будет происходить за счет основного конкурента Билайн, так как региональные дилеры являются основным каналом сбыта данного оператора.

Расходы на кампанию – 20 руб. на абонента – несоизмеримо малы в сравнении со средним значением SAC (264 руб. на начало2009 г.)

Расчет премиальных программ для сотрудников в дилерских точках продаж представлен в таблице 3.

Таблица 3 – Расчет премиальных программ для сотрудников в дилерских точках продаж

|

Дилер |

Факт продаж МТС апрель 2014 |

Фактическая доля МТС в продажах дилера, апрель 2014 |

Увеличение доли при исп. программ |

Дополнительные подключения, шт. |

Расходы, руб. |

Стоимость одного доп. подключения, руб. |

|

“Спектр Связи.” |

2726 |

75,00% |

- |

- |

||

|

“Юн С.С.” |

2532 |

24,00% |

26,0% |

658 |

50640 |

77,0 |

|

“Бурдюк О.В.” |

108 |

36,00% |

14,0% |

15 |

2160 |

144,0 |

|

“Чепиго Н.Г.” |

123 |

29,00% |

21,0% |

25 |

2460 |

98,4 |

|

“Губенко В.В.” |

322 |

35,00% |

15,0% |

48 |

6440 |

134,2 |

|

“Зеленовский С.Г.” |

101 |

48,00% |

2,0% |

2 |

2020 |

1010,0 |

|

“Хай-Тек Телеком.” |

44 |

23,00% |

27,0% |

11 |

880 |

80,0 |

|

“Премьер” |

293 |

32,00% |

18,0% |

52 |

5860 |

112,7 |

|

“Серова А.А.” |

252 |

27,00% |

23,0% |

57 |

5040 |

88,4 |

|

“Хабаровск. Телефон.Ру” |

808 |

47,00% |

3,0% |

24 |

16160 |

673,3 |

|

“Алексеенко В.Г.” |

80 |

29,00% |

21,0% |

16 |

1600 |

100,0 |

|

“Семененко В.А.” |

320 |

32,00% |

18,0% |

57 |

6400 |

112,3 |

|

“Юнител-Плюс” |

276 |

29,00% |

21,0% |

57 |

5520 |

96,8 |

|

“Связной Логистика” |

493 |

59,00% |

- |

- |

- |

- |

|

ТС Ритейл |

1221 |

90,00% |

- |

- |

- |

- |

|

“Капитонов” |

183 |

39,00% |

11,0% |

20 |

3660 |

183,0 |

|

“Власов” |

230 |

42,00% |

8,0% |

18 |

4600 |

255,6 |

|

“СемьСот” |

4600 |

49,00% |

1,0% |

46 |

92000 |

2000,0 |

|

МобилКом |

143 |

42,00% |

8,0% |

11 |

2860 |

260,0 |

|

Портал |

153 |

39,00% |

11,0% |

16 |

3060 |

191,3 |

|

Итого |

15008 |

- |

- |

1133 |

211360 |

- |

|

Итого взвешенное |

- |

- |

- |

- |

- |

186,5 |

|

Итого, при исключении дилеров с высокой СДП |

- |

- |

- |

1061 |

101180 |

95,4 |

Если убрать из программы дилеров, стоимость дополнительного подключения (СДП) у которых больше 264 руб., то в результате реализации данного проекта оператор получит 1061 дополнительных подключений при расходах 101,2 тыс. руб. в месяц. Средняя стоимость одного дополнительно подключения составит 95,4 руб.

3. Повышение конкурентоспособности продукта.

В части повышения конкурентоспособности продукта рекомендации касаются качества и структуры ассортимента.

1) Качество.

Так как длина радиоволны для передачи сигналов относительно велика, то любое препятствие на ее пути снижает качество связи вплоть до ее исчезновения. ОСС инвестируют основные средства в улучшение качества OUTDOOR покрытия, в строительство базовых станций на башнях и крышах высотных домов. Это имеет смысл, так как потребитель в большинстве случаев под «качеством связи» понимает наличие сигнала в удаленных от основных населенных пунктов местах. Но при подобном расположении базовых станций, качество связи при нахождении в помещении весьма посредственное – количество неустановленных соединений в среднем 6–10%.

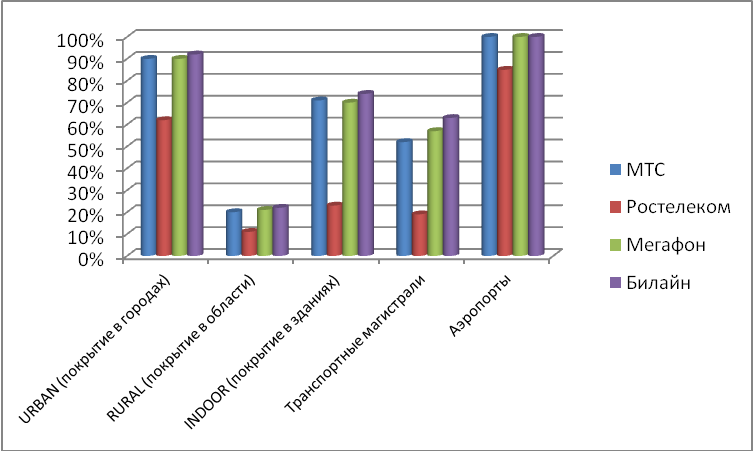

Оценка покрытия операторов, проводимая подрядчиками–застройщиками, приведена на рисунке 3.

Рисунок 3 – Рейтинговая оценка покрытия, начало 2014 г.

Большинство звонков, совершаемых человеком, осуществляется в пределах помещений, и в случае отсутствия связи в местах своего наиболее частого пребывания абонент незамедлительно меняет (либо использует вторую sim–карту) оператора.

Для стратегически важных корпоративных клиентов МТС устанавливает репитеры – устройства, усиливающие радиосигнал и не требующие прокладки оптоволоконного кабеля.

В качестве улучшения конкурентоспособности услуг связи предлагается рассмотреть установку подобных репитеров в местах скопления больших масс людей или в местах их длительного пребывания. Например, установка подобных устройств в подземных переходах под центральной площадью обеспечит наличие связи там, где на настоящий момент ее нет.

Компания ОАО «МТС» первая среди операторов Москвы кто обеспечил устойчивой связью городское метро. Данная акция оказала положительное влияние на имидж компании как оператора, предоставляющего услуги высокого качества. Стоимость одного репитера составляет 2200$. Монтажные работы обходятся в среднем в 2000$. Для сравнения только капитальные расходы на строительство одной базовой станции варьируют от 80 до 230 тыс. долл.

Установка репитера окупится в течение года в случае, если ежемесячный пропуск трафика будет выше 56 000 минут. Для примера подобный трафик генерируют сотрудники СпасскТеплоЭнерго (120 человек). Можно определенно сказать, что в следующих местах установка репитера буден целесообразной: кинотеатры, торговые комплексы (особенно подземные), крупные офисные здания, военные части. Но при условии, что в данных местах какая–либо связь изначально отсутствовала.

2) Ассортимент.

Чрезмерно сложная структура тарифных планов позволяет использовать в продвижении красивый price-point. Но так как данный прием используется операторами в течение долгого времени, спрос на подобные тарифные предложения падает. На тарифные планы со step-тарификацией (пошаговой), аккумуляторной тарификацией (накопительной), либо с телескопной структурой в сумме не приходится больше 25% региональных продаж. Среди исключений – тариф Рублевый от Мегафона. Но данное исключение можно объяснить чрезвычайно низким APPM тарифного плана – 0,52 руб./мин. (расчетное значение).

Отсутствие тарифов с простой структурой в корпоративном сегменте снижает конкурентоспособность предприятия в целом. Введение тарифа с единой стоимостью вызовов в домашней сети, равной 1 руб., позволило бы конкурировать с линейкой тарифов от Билайн. Предлагается «обвесить» тариф оптимизирующими услугами для возможности снижения стоимости вызовов на необходимые направления. Стоимость на дополнительные услуги, такие как SMS, GPRS и другие остается стандартной. В итоге можно получить гибкий инструмент для привлечения новых клиентов.

Расчет окупаемости проекта производится в модели бизнес–кейса, принятой в корпоративном центре ОАО «МТС». Результаты расчетов приведены в таблице 4.

Таблица 4 – Результаты расчета бизнес–кейса (в у.е.)

|

Показатели |

По итогам 12 месяцев |

|||

|

Миграция |

Каннибали-зация продаж |

Дополнитель-ные продажи |

Итого |

|

|

ДОХОДЫ |

42 163 |

97 798 |

515 373 |

655 334 |

|

Доход от услуг связи |

36 289 |

90 708 |

441 996 |

568 993 |

|

Доходы от смены тарифа |

4 863 |

0 |

0 |

4 863 |

|

Прочие доходы |

1 010 |

7 090 |

73 377 |

81 477 |

|

СЕБЕСТОИМОСТЬ |

1 053 |

12 467 |

205 088 |

218 608 |

|

Плата за соединение |

5 080 |

14 696 |

113 792 |

133 568 |

|

Расходы на неместный трафик |

-1 107 |

-87 |

33 689 |

32 494 |

|

Прямые расходы на трафик |

-2 827 |

-2 443 |

37 870 |

32 599 |

|

Расходы на VAS услуги |

-93 |

301 |

7 299 |

7 508 |

|

Себестоимость стартовых комплектов |

0 |

0 |

12 438 |

12 438 |

|

Норматив расходов на 1 нового абонента |

2,44 |

2,44 |

2,44 |

|

|

ВАЛОВАЯ ПРИБЫЛЬ |

41 110 |

85 331 |

310 285 |

436 726 |

|

Gross margin |

97,5% |

87,3% |

60,2% |

66,6% |

|

ОПЕРАЦИОННЫЕ РАСХОДЫ |

14 265 |

25 332 |

56 385 |

95 982 |

|

Комиссионные дилерам |

0 |

0 |

22 409 |

22 409 |

|

Расходы на рекламу |

12 596 |

21 159 |

13 645 |

47 400 |

|

Списание дебиторской задолженности |

689 |

1 723 |

8 398 |

10 811 |

|

Прочие операционные расходы |

980 |

2 449 |

11 934 |

15 363 |

|

Норматив расходов на $1 доходов от услуг связи |

2,7% |

2,7% |

2,7% |

|

|

OIBDA |

26 844 |

60 000 |

253 900 |

340 744 |

|

OIBDA Margin |

63,7% |

61,4% |

49,3% |

52,0% |

|

Takers |

4 706 |

7 905 |

5 098 |

17 708 |

Все значения рассчитываются в долларах по внутреннему курсу компании. Экспертный прогноз с учетом существующей динамики подключений – 17 708 новых абонентов в течение 1 года после запуска тарифа. Отношение прибыли к доходам (OIBDA Margin) превышает целевое значение (45%) на 7 процентных пунктов.

Таким образом, основными направлениями увеличения конкурентоспособности ОАО МТС в Приморском крае являются управление оттоком, доминирование в каналах сбыта, повышение конкурентоспособности продукта на основе улучшения качества и расширения ассортимента.

Библиографический список

- Федеральный закон № 126–ФЗ «О связи» от 07.07.2003.

- Смирнов В.П., Ерохина Л.Д., Горбатенко А.В. Оценка конкурентоспособности организации // Гуманитарные научные исследования. 2014. № 6 [Электронный ресурс]. URL: http://human.snauka.ru/2014/06/7272 (дата обращения: 30.08.2014).

- Смирнов В.П., Горбатенко А.В. Анализ внешней среды (макросреды) при оценке конкурентоспособности организации сферы услуг на региональном рынке // Современные научные исследования и инновации. 2014. № 8 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2014/08/37481 (дата обращения: 12.09.2014).

- Смирнов В.П., Горбатенко А.В. Анализ внешней среды (микросреды) при оценке конкурентоспособности организации сферы услуг на региональном рынке // Гуманитарные научные исследования. 2014. № 8 [Электронный ресурс]. URL: http://human.snauka.ru/2014/08/7653 (дата обращения: 02.09.2014).

- Смирнов В.П., Горбатенко А.В. Анализ внутренней среды при оценке конкурентоспособности организации сферы услуг на региональном рынке // Экономика и менеджмент инновационных технологий. 2014. № 8 [Электронный ресурс]. URL: http://ekonomika.snauka.ru/2014/08/5792 (дата обращения: 02.09.2014).