Продажа первого страхового продукта состоялась в Италии в 1347 г. Это было заемное письмо на 107 фунтов серебра, по условиям которого получатель этой суммы должен был вернуть ее в двойном размере, если судно «Санта Клара» не прибудет за шесть месяцев из Генуи на остров Майорку [1].

Несомненно, с этого момента произошли качественные изменения не только в страховом деле в общем, но и в самом страховом продукте и требованиям, предъявляемым к нему.

На современном этапе очень важен индивидуальный подход, иными словами удовлетворение конкретных запросов страхователя. Кроме того, значительно возросли требования к качеству системы обслуживания, которое выходит на первый план [2].

Понятие страхового продукта можно рассмотреть с двух точек зрения:

1) Страховой продукт с точки зрения страхового права – это договор страхования, включающий в себя страховой сертификат и правила страхования [3].

2) Страховой продукт с точки зрения маркетинга – это все то, что может быть предложено на рынке для удовлетворения потребности и нужды [1].

Совместив эти понятия, можно сформулировать общее определение: страховой продукт – это комплексное решение страховщика, целью которого является наиболее полное удовлетворение потребностей конкретного страхователя за счет предоставления ему страховой защиты мирового уровня, обеспеченное юридическим сопровождением, сервисным обслуживанием, объединенными брендом страховщика.

Разработка нового продукта может быть актуальной как для страховщиков, так и для страхователей. Зачастую это связано с неудовлетворенностью в уже существующих продуктах. Главной задачей является создание принципиально нового продукта, который в свою очередь будет отвечать запросам страховщика и удовлетворять потребности страхователя. Важно правильно позиционировать новый продукт, чтобы не только сохранить уже существующих клиентов, но и привлечь новых [4].

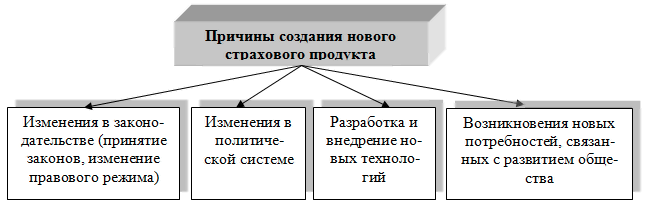

Необходимость в создании нового страхового продукта обусловлена рядом причин (рис. 1).

Рисунок 1 – Причины создания страхового продукта

Если разработка страхового продукта связана с внешними очевидными факторами, то этим, как правило, занимаются государственные страховые органы, министерства, ведомства. Они являются монополистами в этой сфере.

Если дело касается разработки продукта для удовлетворения внутренних потребностей страхователя, то обычно это более сложный и трудоемкий процесс, требующий различных маркетинговых исследований, наличия соответствующих бизнес – подразделений и финансовых ресурсов.

Новый этап развития страхования – это непосредственное участие страхователя в конструировании страхового продукта. Иными словами, страхователь может не просто выбирать продукт из представленного перечня, но и включать дополнительные услуги. На российском рынке подобный страховой конструктор действует лишь в автостраховании. Что касается других видов страхования, то страхователь не принимает участие в разработке страхового продукта. Хотя за границей есть правила страхования, разработанные страховыми брокерами, которые непосредственно направлены на удовлетворение потребностей клиентов.

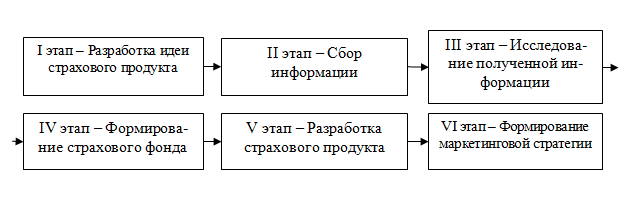

Выделяют 6 этапов разработки и внедрения нового страхового продукта, представленных на рисунке 2.

Рисунок 2 – Этапы разработки нового страхового продукта

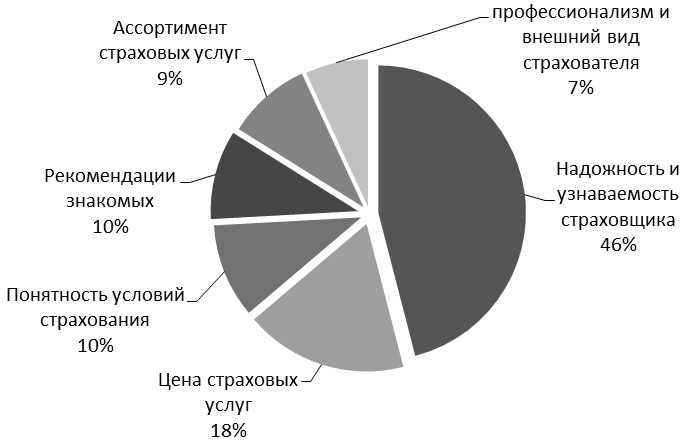

Первый этап заключается в разработке идеи и задач, основанных на мониторинге страхового рынка. Изучается ситуация на рынке, конкуренты, потребители, продавцы (каналы сбыта). На этом этапе важное внимание следует уделить психологическим аспектам, а именно мотивации клиентов к покупке нового продукта. Для этого опираются на социологические исследования приоритетов населения по выбору страховщика [5], которые представлены на рисунке 3.

Рисунок 3 – Приоритеты населения по выбору страховщика

На втором этапе происходит сбор информации. Анализ информации помогает выяснить потребности клиентов. Основная цель – выход на рынок с новым страховым продуктом, отличным от конкурентов.

Третий этап заключается в исследовании полученных материалов. Основываясь на них, аналитики принимают решение о дальнейшем развитии процесса, либо о его сворачивании.

Четвертый этап наступает в случае, если принято решение о дальней-шей реализации бизнес-процесса. Он заключается в дальнейшей проработке имеющихся возможностей, необходимых для коммерциализации страхового продукта. На данном этапе производится деятельность по формированию страхового фонда. Также рассматривается вопрос о подготовке специалистов маркетологов, а также в области актуарных расчетах и агентский кадрах.

На пятом этапе происходит непосредственная разработка нового страхового продукта с определением основных положений, таких как гарантия, страховая сумма, франшиза, тариф, особые условия.

На заключительном шестом этапе происходит формирование марке-тинговой стратегии по внедрению страхового продукта на рынок [6].

К сожалению, российский страховой рынок развит гораздо слабее, чем рынки стран Западной Европы и США. Если на зарубежных рынках преобладает ориентация на клиента, то на российских интересы страхователя не превалируют над интересами страховщика. Страховщика в первую очередь интересуют не потребности страхователя, а его финансовые возможности.

Для развития страхового дела в России очень важен переход к настоящей ориентированности на потребности клиентов. Учет всех интересов клиента и его активное участие в процесс конструирования страхового продукта позволит привлечь новых клиентов, но и снизить свои издержки за счет перекладывания части работы по созданию продукта на самого страхователя, а также значительно увеличить сборы премии.

Библиографический список

- Шинкаренко, И.Э. Разработка страхового продукта // Методический журнал «Организация продаж страховых продуктов», 2009, №4.

- Миначева, Г.Р. Агрострахование в условиях ВТО / Г.Р. Миначева, М.Л. Яшина // В сборнике: В мире научных открытий материалы II Всероссийской студенческой научной конференции. Сер. «Экономические науки» – 2013. – С. 190-193.

- Натальин, А. А. Создание и внедрение новых страховых продуктов / А.А. Натальин, Т.В. Денисова // Электронный журнал МГУ им. Н.П. Огарева, 2012, №1.

- Нейф, Н.М. Финансы и кредит: Учебное пособие для бакалавров, обучающихся по направлению подготовки «Менеджмент» / Н.М. Нейф, М.Л. Яшина. – Ульяновск: Ульяновская ГСХА им. П.А. Столыпина. Ульяновск, 2013. – 304 с.

- Страхование сегодня [Электронный ресурс] – Режим доступа. URL: http://www.insur-info.ru (дата обращения 04.10.2014 г.)

- Шаброва, А.И. Страхование: Учебно-методический комплекс для студентов экономического факультета, специальности 080105 – «Финансы и кредит» / Шаброва А.И., Яшина М.Л., Маркелова С.В. – Ульяновск: Ульяновская ГСХА, 2007. – 92 с.

- Яшина, М.Л. Состояние и проблемы кредитной доступности предприятий аграрной сферы экономики / М.Л. Яшина, Н.М. Нейф // EuropeanSocialScienceJournal. – 2011. – № 2. – С. 351-358.

- Трескова, Т.В. Бюджетирование как способ повышения деловой активности предприятий аграрной сферы экономики /Т.В. Трескова, М.Л. Яшина // Общественные науки. – 2011. – № 2. – С. 132-140.

- Яшина, М.Л. Проблемные вопросы формирования доходов бюджетной системы России / М.Л. Яшина // Наука и образование: хозяйство и экономика; предпринимательство; право и управление. – 2011. – № 7. – С. 37-40.

- Яшина, М.Л. Деньги. Кредит. Банки: допущено Министерством сельского хозяйства Российской Федерации в качестве учебного пособия для студентов высших учебных заведений / М.Л. Яшина, Н.М. Нейф. – Ульяновск: УГСХА, 2011. – 244 с.

- Нейф, Н.М. Бюджетная система Российской Федерации: Учебное пособие для студентов высших аграрных учебных заведений, обучающихся по специальности 080105.65 «Финансы и кредит» / Нейф Н.М., Яшина М.Л. – Ульяновск: Ульяновская ГСХА, 2011.

- Маркелова, С.В. Создание новых видов страховых продуктов и методы их продвижения / С.В. Маркелова, М.В. Албуткина,// Экономика и социум. – 2014. – № 1(10).