Взаимная зависимость накоплений населения и инвестиций представляет собой одну из актуальных тем, изучаемых современной отечественной экономикой. При разборе данной проблемы можно предсказать пути дальнейшего развития сберегательного процесса в нашей стране и обнаружить наиболее оптимальные формы и методы его управления, варианты эффективного использования сбережений населения на рынке инвестиционных ресурсов, создание таких социальных факторов, которые бы способствовали эффективному образованию сбережений населения. Действительность российского финансового кризиса 2008 года отражает тот факт, что недостаточная сфокусированность к проблемам образования накоплений граждан, отсутствие соответствующего государственного контроля за деятельностью финансово-кредитных учреждений, которые работают с этими средствами, служит причиной больших негативных последствий, происходящих в первую очередь, в социальной сфере. Задача сохранения и приумножения своих сбережений затрагивает почти каждого человека. [1]

Проблемы инвестиционных ресурсов являются основными и трудноразрешимыми для российской экономики в целом. Для того чтобы удовлетворить инвестиционные потребности, поиск источников финансирования ведется как со стороны государства, так и со стороны финансовых сообществ. В основном они стараются привлечь иностранный капитал, а вот недостаточно использованным мощным источником остаются сбережения населения. Это все объясняется тем, что население не доверяет банкам и другим финансовым инструментам, то, что уровень доходности вкладов низок и то, что у населения финансовая грамотность практически на нулевом уровне, поэтому у населения на руках остается огромная доля сбережений.

Для того чтобы обеспечить экономический рост в государстве, необходимо чтобы произошла структурная перестройка экономики. Опыт различных стран показывает, что перестройка достигается только за счет того, что привлекаются значительные инвестиционные ресурсы в наиболее значительные сектора экономики. Поэтому инвестиции можно представить как вложения «лишних» денег населения в разнообразные объекты инвесторов для достижения их поставленных целей, которые приводят к накоплению капитала. А «лишние» деньги населения, которые остаются после потребления, можно представить в виде сбережений.

В условиях, когда события развиваются более благоприятно, экономика развивается стабильно, некоторая часть накоплений действительно трансформируется в инвестиции. Но неоднородное положение экономики в стране, состояние кризиса, повышенная инфляция приводят к тому, что некоторая доля накоплений не трансформируется в инвестиции, не включается в инвестиционный процесс, а применяется на товарные запасы или тратится на покупку иностранной валюты. Другая доля накоплений устремляется в сферы, в которых ждут получение высокой прибыли.

Сбережения в отдельных трудах сопоставляют с доходами, получаемыми посредством семейных хозяйств. Следовательно, какая-то доля суммы, которая находится в распоряжении населения, на которую не покупают товары и из которой не уплачивают налоги, называется сбережениями. Дж. Кейнс представлял сбережения как доходы, превышающие потребление, он говорил, что: «Помимо сбережений, накапливаемых отдельными лицами, значительная часть доходов сберегается центральными правительствами и местными органами власти, коммерческими корпорациями и прочими учреждениями и организациями». [2, с.352]

Выделяют еще один вид сбережений, который представляет собой превышение доходов над затратами производства, или по-другому, прибыль предприятий. Полученная прибыль может полностью или частично быть распределена между собственниками такой фирмы и превратиться в их личный доход. Оставшаяся же часть прибыли остается в распоряжении организации и становится, своего рода, сбережением. Следовательно, на предприятиях, в домашних хозяйствах образуется запас в виде сумм денежных средств, которые остались после потребления. Следовательно, личные доходы населения, прибыль предприятий, которая нераспределена, и некоторую часть государственного бюджета, можно представить как сбережения всего общества. Предприятия в основном вкладывают имеющиеся у них сбережения в активы, которые расширили бы их основное производство, а домашние хозяйства, наоборот, стремятся путем вкладывания сбережений повысить уровень жизни, который имеется у них на данный момент, и все это происходит через различные финансовые инструменты.

Малое предпринимательство представляет собой одно из основных путей использования накоплений населения. Вклад денежных накоплений населения в «сотворение» нового дела, особенно в производственной сфере, обозначает ни что иное как инвестирование малого бизнеса, и получается, что повышенное внимание уделяют как инвесторы, так и производители.

Сбережения населения существуют в двух формах: организованной и неорганизованной. Неорганизованная форма сбережений считается как бы «потерянной» для экономики, поэтому более значимой в экономическом плане для инвестиционных процессов являются организованные формы сбережений. И поэтому, чтобы сбережения, которые находятся у населения на руках стали инвестиционными ресурсами, необходимо создать такие условия, при которых они трансформировались бы из неорганизованных в организованные формы. Вклады населения на экономические процессы влияют многообразно. Они выступают и в качестве источника финансовых ресурсов кредитных организаций, и влияют на процессы, которые происходят на рынке недвижимости, товарном и валютном рынках, и являются важными источниками образования инвестиций в экономике. Только после того как сбережения превратятся в инвестиционные ценные бумаги или в инвестиционные кредиты, тогда они станут инвестициями. Но трансформации сбережений в инвестиции препятствуют некоторые причины. Это может быть и то, что население считает надежными формами сбережений приобретение инвестиций, вложения в недвижимость, потребительские кредиты, вложения в страховые компании и др., и то, что низкий спрос населения на ценные бумаги связан с низкой доходностью и высокими рисками. Не способствуют привлечению сбережений населения в банки и низкие ставки по депозитам, и недостаточная защита и надежность вкладов населения и др. Сберегательные активности населения повышает наличие механизма защиты интересов вкладчиков.

Можно сказать, что сбережения это важный показатель, элемент уровня жизни, который связан с имеющимися доходами и расходами населения, а так же это один из самых важных источников кредитования и инвестирования экономики.

Вообще люди начинают сберегать исходя из различных потребностей и мотивов, которые побуждают их делать эти сбережения. К ним можно отнести, например, покупку дорогостоящего жилья или машины, цена которого намного превышает имеющиеся в распоряжении деньги, или, чтобы сохранить тот уровень потребления, который был у них до того или иного момента в жизни, или же чтобы получить в будущем доход, вложив их, например, в ПИФы и т.д. Таким образом, получается, что сбережения используются для максимизации благосостояния, чтобы для субъектов сбережения обеспечить экономическую безопасность, то есть, они должны быть инвестированы. Когда сбережения накапливаются, то это является своеобразным «намеком» к их дальнейшему инвестированию, то есть к накоплению капитала в будущем.

Если, например, вырастет уровень жизни населения, который зависит эффективной политики государства, то это может привести к увеличению сбережений, и тем самым можно будет решить многие проблемы, связанные с трудностями, возникающими у кредитных учреждений с ресурсами, и инвестированием экономики. Значит, для того чтобы экономика развивалась стабильно, нужно чтобы была обеспечена наименьшая дифференциация в уровнях доходов населения, так как для любых экономик сбережения населения являются основными источниками ресурсов в долгосрочной перспективе. Помимо того что сбережения оказывают благоприятное влияние на развитие экономики в целом, они еще и в условиях кризиса, вызванный различными причинами, могут обеспечить необходимый запас прочности.

О сохранении позитивных тенденций развития банковского сектора Республики Башкортостан по итогам I полугодия 2013 года свидетельствуют основные показатели деятельности банков. Основным источником расширения ресурсной базы стали средства населения, что обусловлено сохранением роста денежных доходов населения, устойчивым процессом восстановления доверия к банковскому сектору. Сохраняется тенденция к перераспределению активов в сторону розничного сегмента банковских услуг – отмечается устойчивый рост кредитных и депозитных услуг, предоставляемых населению (годовой темп прироста кредитов населению – 38,8%) при сокращении задолженности по кредитам юридическим лицам на 0,5%.

Уровень кредитного риска остается умеренным. Удельный вес просроченной задолженности в целом по банковскому сектору республики снизился с 4,0% на 01.01.2013 до 3,5% на 01.07.2013 (по Российской Федерации – 4,3%).Несмотря на проведение инорегиональными банками политики оптимизации региональной сети своих подразделений, сложившийся уровень обеспеченности республики банковскими услугами сохраняется. В то же время, в связи с преобразованием крупных филиалов двух инорегиональных банков, действующих на территории республики, в операционные офисы, и отражением проводимых ими операций на балансе филиалов, расположенных в другом регионе, отмечается уменьшение величины сальдированных активов банковского сектора республики с начала года на 7,0 млрд руб. (1,7%).[3]

Таблица 1. Структура банковской сети на территории Республики Башкортостан по видам подразделений за 2013г.[3]

|

Показатели |

01.07.2013 |

01.01.2013 |

Изменения за I полугодие 2013 г.

|

|

Головные офисы |

11 |

11 |

0 |

|

Филиалы кредитных организаций Республики Башкортостан |

0 |

0 |

0 |

|

Филиалы кредитных организаций других регионов |

33 |

36 |

-3 |

|

- в том числе, филиалы Сбербанка |

1 |

1 |

0 |

|

Представительства |

22 |

24 |

-2 |

|

Дополнительные офисы |

748 |

738 |

+10 |

|

Операционные офисы |

190 |

173 |

+17 |

|

Операционные кассы |

411 |

424 |

-13 |

|

Кредитно-кассовые офисы |

83 |

73 |

+10 |

|

Передвижные пункты кассового обслуживания |

19 |

18 |

+1 |

|

Итого |

1517 |

1497 |

+20 |

По таблице 1 видно, что общее количество банковских подразделений на территории Республики Башкортостан за I полугодие 2013 года увеличилось на 20 единиц, а банковская сеть состоит из 1517 банковских подразделений. Все это обусловлено открытием множества операционных и кредитно-кассовых офисов и сокращением количества филиалов и операционных касс вне кассового узла.

Уровень институциональной обеспеченности Республики Башкортостан банковскими услугами в целом сохраняется. Количество жителей на 1 банковское подразделение по республике составляет 2,7 тыс. человек, по Российской Федерации – 3,0 тыс. человек. Индекс институциональной насыщенности банковскими услугами по сравнению с началом года не изменился и составил 1,0 на 01.07.2013, что характеризует институциональную насыщенность как 100% от уровня беспеченности в целом по Российской Федерации (уровень обеспеченности по республике превышает средний показатель по Приволжскому Федеральному округу – 0,95 на 01.01.2013). I полугодие 2013 года характеризовалось сокращением совокупной величины привлеченных ресурсов, сформированных за счет средств на счетах клиентов, векселей и банковских акцептов, средств, привлеченных на межбанковском рынке, – на 3% или 10,8 млрд.руб. Ресурсная база банковского сектора республики (на 01.07.2013 – 352,8 млрд.руб.) пополнялась за счет притока средств населения, объем которых вырос за полугодие на 9,4% (18,4 млрд.руб.) до 214,6 млрд.руб., тогда как объем средств, привлеченных от предприятий и организаций, сократился на 15,9% (21,4 млрд.руб.), средств бюджетов – на 21,1% (4,9 млрд.руб.). Наряду с отрицательной динамикой средств юридических лиц отмечается сокращение на 44,5%, или 2,5 млрд.руб. средств, привлеченных кредитными организациями на межбанковском рынке. В результате сохранения в динамике источников ресурсной базы тенденций прошлого года, в структуре привлеченных ресурсов в I полугодии 2013 года продолжились изменения. В ресурсной базе банковского сектора республики возросла доля вкладов физических лиц – до 60,9% (54% на 01.01.2013, 49% на 01.07.2012). При этом структура вкладов не претерпела существенных изменений: значительная часть депозитов населения приходится на долю срочных вкладов (до года, свыше 1 года). За I полугодие 2013 года совокупные срочные вклады выросли на 16,7 млрд.руб. (на 10,3%), что в абсолютном выражении превышает их прирост в I полугодии прошлого года (14,1 млрд.руб.). На 01.07.2013 срочные вклады населения составили в совокупности 178,1 млрд.руб., а их удельный вес в общем объеме привлеченных ресурсов увеличился с 44,4% на начало года до 50,5% на 01.07.2013. Одновременно отмечается рост депозитов населения до востребования (на 4,8%, или 1,7 млрд.руб.), остатки по которым составили 36,5 млрд.руб., или 10,4% привеченных ресурсов (9,6% на 01.01.2013).[3]

В настоящее время наиболее развивающимся сектором рынка банковских услуг в Республике Башкортостан является рынок банковских депозитов, так как он связан с рынком вкладов населения. Значит, основными держателями ресурсов на долгосрочный период являются коммерческие банки, которые помимо этого еще и являются одним из важных составляющих фондового рынка как механизма преобразования сбережений населения в инвестиции. В качестве финансовых посредников они накапливают сбережения населения и преобразовывают эти средства в инвестиции. Займы банков, с другой стороны, для участников рыночных отношений являются самыми главными источниками инвестиций. В качестве ресурса инвестиций банковский кредит выступает только в том случае, если с его помощью обеспечивается расширенное воспроизводство основного капитала заемщика. И, даже, несмотря на то, что доходы по вкладам не превышают инфляцию, все равно для населения самыми популярными остаются банковские вклады, потому что из всех сберегательных инструментов финансовых институтов самым доступным остается практически только депозитный вклад. Но все равно сохраняется асимметрия информации на банковских рынках. Все это проявляется в том, что информация о финансовом состоянии и о возможном банкротстве банковских учреждений практически недоступна. Следовательно, из-за этого огромная часть сбережений сосредоточена вне банков и хранится в наличной форме. Именно поэтому банкам надо увеличить депозитные услуги, предназначенные для дальнейшего инвестирования и использовать те связи, которые они наладили с населением на рынке ценных бумаг, а также развить эффективную систему гарантии прав собственности вкладчиков.

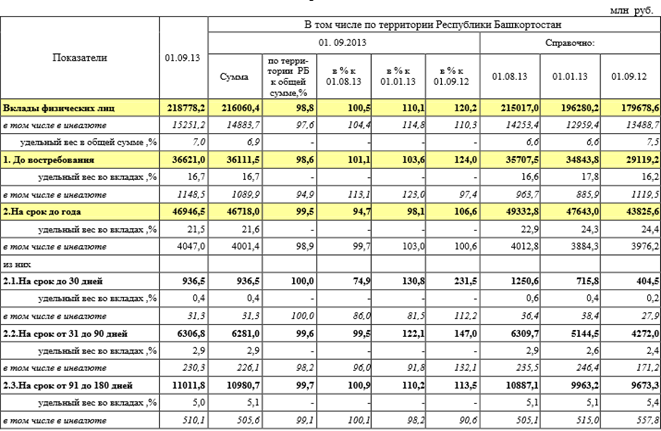

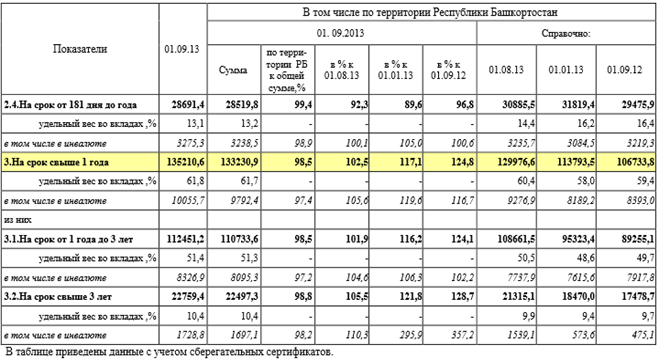

Таблица 2. Депозитное обслуживание. Вклады физических лиц в Республике Башкортостан на 01.09.2013г.[4]

По таблице 2 можно сказать, что населению присущ короткий период планирования, то есть в основном они вкладывают на срок от 1 года до 3 лет, а срок свыше 3 лет составляет весьма малую долю. Так, на 01.09.2013 депозиты срочностью свыше 1 года занимают 61,8% всех привлеченных вкладов, а на депозиты свыше 3 лет приходится только 10,4%. Это все объясняется тем, что существует достаточно внушительный объем организованных сбережений, социально значимые способы трансформации сбережений населения в инвестиции недостаточно развиты, отечественный фондовый рынок для российских компаний не так привлекателен и т.д.

Для того чтобы вовлечь сбережения населения в финансовый оборот, укрепить доверие населения к финансовым институтам, обеспечить стабильное развитие депозитных вкладов, необходимо создать такую законодательную базу, которая бы обеспечила сохранность и возврат вкладов населения. Нужно разработать политику по развитию рынка ценных бумаг, чтобы диверсифицировать ресурсы для кредитных учреждений, и вклады населения стимулировать за счет целевого использования. Все это будет способствовать трансформации сбережений в инвестиции. В зависимости от того какое учреждение будет финансовым посредником при трансформации сбережений населения в инвестиции зависит развитие экономики в дальнейшем.

В целях создания благоприятных условий для инвестиционной деятельности в Республике Башкортостан в I полугодии т.г. были приняты:

– закон Республики Башкортостан от 01.07.2013 No701-з «Об Инвестиционном фонде Республики Башкортостан» (принят Государственным Собранием – Курултаем Республики Башкортостан 27.06.2013);

– постановление Правительства Республики Башкортостан от 26.02.2013 г. No59 «О Порядке подготовки и реализации проектов государственно-частного партнерства (ГЧП) с участием Республики Башкортостан». В документе прописывается механизм инициирования, подготовки, координации и реализации проектов ГЧП исполнительными органами государственной власти и органами местного самоуправления Республики Башкортостан;

– постановление Правительства Республики Башкортостан от 27.03.2013 No101 «О создании Экспертного совета по бюджетным инвестициям Республики Башкортостан». Основными задачами и направлениями деятельности совета являются разработка и рассмотрение предложений по стратегическому и приоритетному развитию сферы бюджетных инвестиций, принятие решений о проектировании и строительстве объектов со сметной стоимостью более 30 млн руб.[3]

Получается, из всего этого можно сделать вывод, что сбережения и инвестиции взаимосвязаны между собой, так как сбережения это будущие инвестиции, а инвестиции это уже использованные и реализованные сбережения, направленные на достижение каких-либо поставленных целей.

В современной России отсутствует развитый и высокоэффективный механизм трансформации сбережений в инвестиции, соответствующий рыночному способу хозяйствования. Существующий механизм не способен обеспечить производственную сферу необходимыми ресурсами для достижения устойчивого экономического роста. В условиях рыночной экономики основная роль в трансформации сбережений в инвестиции принадлежит банковской сфере и фондовому рынку. Они осуществляют концентрацию и трансформацию сбережений на высококонкурентной основе. Банковская система России не располагает достаточными финансовыми ресурсами для кредитования производственной сферы. Это обусловлено недоверием к ней со стороны населения, ориентацией населения на сбережения в наличной иностранной валюте и отвлечением Центральным банком РФ средств в золотовалютные резервы.[5, с.95-96]

Без политики государства, направленной на формирование адекватной потребностям населения информационной среды, которая стимулирует их активность к инвестициям, невозможно развитие ранка банковских депозитов. Поэтому, перед банковскими учреждениями должна стоять главная задача: провести образование и обучение клиентов, продвигать понятие банковская услуга, чтобы заинтересовать участников рынка в изменении уровня восприятия банковских продуктов.

Библиографический список

- Галимова А.Ш. Денежные сбережения населения как источник инвестиций: автореферат диссертации. – Уфа, 1998, 182с.;

- Кейнс Дж.М. Общая теория занятости, процента и денег. – М.: Гелиос АРВ, 2002;

- Вестник Национального Банка Республики Башкортостан №10 (331) за 2013г. URL: http://nbrb.akorb.ru/stat/vestnik/2013/N_10_2013.pdf;

- Бюллетень банковской статистики январь-август 2013 года №9 (233). URL: http://nbrb.akorb.ru/stat/bbs/2013/bbs_01_08_2013.pdf;

- Осипов А.А. Трансформация сбережений в инвестиции в экономике России. – Тверь: ТФ СЗАГС, 2005. – 120с.