Многообразие подходов к определению и методам оценки гудвила выявило острую необходимость стандартизации правил учета на международном уровне. Это привело к возникновению двух нормативных документов – МСФО 22 «Учёт объединения компаний» (1983 г.) и МСФО 38 «Нематериальные активы» (1998 г.).

Первый стандарт, существовавший до 2004 г., классифицировал гудвил на приобретенный и внутренне созданный, который, однако, не удовлетворял критериям идентифицируемости и контроля и, как следствие, не может быть признан активом, при этом данный стандарт предусматривал амортизацию гудвила. В 2004 г. в свет вышел новый стандарт МСФО 3 «Объединение компаний», который заменил собой МСФО 22 и запретил учет гудвила по методу слияния [1].

В соответствии с правилами, установленными вышеупомянутым стандартом, гудвил приобретаемой организации должен учитываться по методу покупки (Purchase Method) (необходимо обратить внимание на то, что международный стандарт разрешает списание стоимости гудвила и в момент приобретения фирмы за счет резервов). Использование данного метода заключается в доведении имущества приобретаемой организации и источников его формирования до их чистой текущей рыночной стоимости путем переоценки на дату, когда была совершена сделка слияния или поглощения. Сумма, уплачиваемая за приобретенное предприятие, принимается в получившейся интегрированной структуре за новую учетную базу для оценки имеющихся активов. МСФО 22 гласит, что любая величина, превышающая стоимость, уплаченную стороной-приобретателем, над рыночной стоимостью имущества предприятия и источников его формирования, контроль над которыми по результатам сделки слияния или поглощения переходит новым владельцам, должна быть записана как гудвил и отражена в активной части баланса. Помимо этого, гудвил не амортизируется, а ежегодно либо чаще по мере необходимости тестируется на обесценение. РСБУ же рассматривает приобретенный гудвил в качестве разновидности нематериального актива, который наряду с другими активами должен амортизироваться. Таким образом, происходит разрыв между российскими и международными стандартами учета деловой репутации.

Согласно международным стандартам финансовой отчетности расчет гудвила ведется в несколько этапов [1, 13]:

- Вычисление суммы дооценки стоимости активов и пассивов до их текущей рыночной стоимости.

- Определение рыночной стоимости нетто-активов.

- Определение гудвила расчетным путем как разница между стоимостью приобретения фирмы и рыночной стоимостью её нетто-активов.

- Расчет величины, превышающей стоимость приобретения предприятия над его рыночной стоимостью. Данная величина отражается в активной части баланса как положительный гудвил. Определение срока полезного использования данного актива находится в компетенции руководства фирмы.

В случае возникновения отрицательной деловой репутации (бэдвила) разницу между рыночной и стоимостью приобретения фирмы, данный актив рассматривается как доход будущих периодов. Причиной возникновения отрицательной деловой репутации может выступить ряд факторов: занижение величины обязательств, завышение величины активов, ожидание убытков в будущем, обесценение ценных бумаг. Бэдвил характеризует низкую рентабельность относительно аналогичных предприятий отрасли, в связи с чем стоимость предприятия оценивается ниже стоимости его имущества. В РСБУ отрицательную деловую репутацию следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т.п. согласно ПБУ 14/2007.

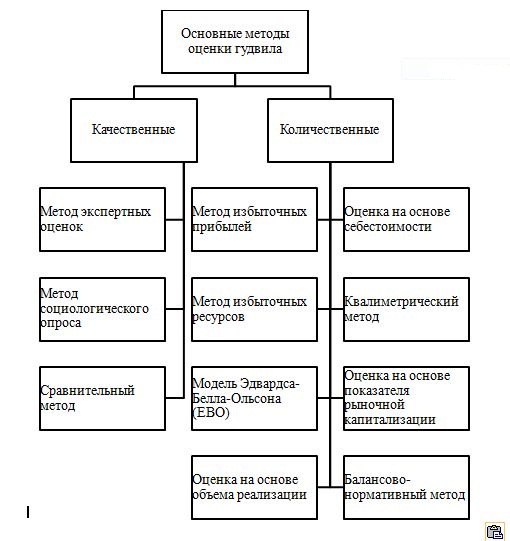

С уверенностью можно сказать, что не существует единой методики исчисления деловой репутации, т.к. на сегодняшний день до сих пор так и не сложилось единого мнения по поводу определения деловой репутации [11, 12]. Споры о ее синергетической сущности, компонентах, признании и оценке не утихают среди ученых уже второе столетие. Данное обстоятельство напрямую связано с многообразием существующих методов оценки деловой репутации, которые условно можно дифференцировать на качественные и количественные методы исчисления гудвила. Анализ работ В.М. Елисеева, А.Е. Иванова, Е.Е. Яскевича и других российских ученых, исследующих вопросы оценки гудвила при планировании слияний и поглощений, позволил автору составить классификацию существующих основных методов оценки деловой репутации, актуальных на сегодняшний день, которая представлена на рисунке 1 [2, 3, 4, 5, 6, 7, 8, 9, 10, 14].

Рисунок 1 – Методы оценки гудвила

Метод экспертных оценок заключается в составлении экспертного мнения о рейтингах деловой репутации различных компаний. Как правило, такие рейтинги составляют авторитетные независимые агентства. Недостатком данного метода является его субъективность, а также низкая осведомленность о нюансах деятельности компании, её скрытом потенциале, который, порой, могут оценить лишь собственники компании.

При использовании метода социологических опросов анализируется мнение сотрудников, акционеров, инвесторов, аналитиков, покупателей и т.д. об организации. Считается, что данная оценка является самой верной, а остальные методы способны лишь уточнить ситуацию. Однако, по мнению автора, данный метод не позволяет дать количественную информацию о стоимости гудвила. К тому же мнение людей может быть очень субъективным и далеким от действительности, что подвергает сомнениям уместность использования данного метода при оценке стоимости гудвила. Еще одним недостатком данного метода являются затраты времени и сил на получение данных и их обработку.

Сравнительный метод заключается в оценке имиджа рассматриваемого предприятия в сравнении с имиджем другого предприятия, как правило, аналогичного или прямого конкурента. Существенным недостатком является тот факт, что далеко не всегда удается с высокой точностью и максимально полно оценить все факторы, влияющие на деловую репутацию рассматриваемой и сравниваемой фирмы, что может существенно исказить полученные данные и усомниться в их достоверности.

Количественные методы могут дать более достоверную стоимостную оценку деловой репутации организации.

К ним относятся:

- Метод избыточных прибылей.

- Модель Эдвардса-Белла-Ольсона (EBO).

- Метод избыточных ресурсов.

- На основе показателя объема продаж.

- На основе показателя себестоимости.

- Квалиметрический метод.

- На основе показателя рыночной капитализации.

- Балансово-нормативный метод.

Метод избыточных прибылей был изложен Л. Ретелем в 1924 г., а для оценки гудвила был представлен Налоговым управлением и введен Министерством финансов в США [11]. При оценке данным методом предполагается, что стоимость фирмы определяется путем суммирования величины гудвила и скорректированной величины чистых активов предприятия. Избыточная прибыль предприятия может быть учтена по ставке капитализации. В инструкции налогового управления США № 68-609 ставки капитализации для материальных и нематериальных активов были установлены директивно. Для организаций с низким уровнем риска ставка капитализации составляет 8% для материальных активов и 15% для нематериальных. Для организаций с высоким уровнем риска – 10 % и 20%, соответственно. Однако в отечественной практике законодательно нигде не закреплены подобные коэффициенты, что заставляет руководствоваться необходимыми для расчета показателями средние показатели предприятий-конкурентов.

Сущность данного метода заключается в определении возможности получения показателя прибыли выше среднеотраслевой, то есть показателя избыточной или сверх-прибыли за счет возникновения гудвила как проекции синергетического эффекта [3, 7], однако, по сути методика основана на среднестатистических показателях, что подвергает сомнению достоверность полученных данных.

GW= (M-RЧА×ANG)/RK,

где GW – величина гудвила;

M – чистая прибыль предприятия;

RЧА – среднеотраслевая рентабельность чистых активов;

ANG – чистые скорректированные активы;

RK – ставка капитализации.

Стоимость предприятия определяется путем суммирования величины материальных активов и гудвила.

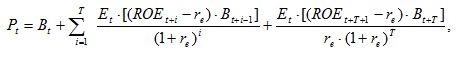

Модификацией метода избыточных прибылей является модель Эдвардса-Белла-Ольсона (Edwards-Bell-Ohlson valuation model, модель EBO), которая тесным образом перекликается с моделью EVA (economic value added), в основе которой лежит экономическая добавочная стоимость. Данная методика также основывается на возможности получения экстраординарных прибылей за счет существующего гудвила, однако Ольсон был уверен в вероятностном характере сверхприбылей, поэтому предложил свою модель методики, скорректированную на математическую вероятность [14]:

гдеPt – стоимость предприятия в момент времени t;

Bt – балансовая стоимость чистых активов (book value) предприятия в момент времени t;

T –конец прогнозного периода;

i – период существования предприятия;

Et– ожидаемые значения чистого дохода;

ROEt+I – рентабельность акционерного капитала для периода t+i (return on equity) (по сути, это отношение прибыли после уплаты налогов к балансовой стоимости акционерного капитала);

re– стоимость акционерного капитала (cost of equity capital) (по сути, это ожидаемая акционерами норма доходности на вложенный капитал);

Bt+i-1 – балансовая стоимость (стоимость чистых активов) предприятия к началу периода t+i;

ROEt+T+1 – рентабельность собственного капитала предприятия к концу прогнозируемого периода;

Bt+T – балансовая стоимость предприятия в конце прогнозного периода.

Стоит отметить, что точность прогноза с расширением горизонта прогнозирования значительно снижает достоверность такой оценки. Однако, к модели ЕВО такое явление не относится, т.к. сравнительно большой удельный вес занимают чистые активы организации, а прогнозируется лишь гудвил. Преимуществом этой модели применительно к отечественной практике, несомненно, является тот факт, что данная модель позволяет наиболее достоверно оценить стоимость денежных средств, вложенных в реальные активы, а также дает представление о том, какая часть рыночной стоимости компании обусловлена гудвилом.

В основе метода избыточных ресурсов при расчете стоимости внутренне созданного гудвила учитывается эффект использования как собственных, так и привлеченных средств [14]:

GW=(M/R –TA)×w,

где R – рентабельность активов предприятия;

TA – стоимость совокупных активов предприятия;

w – доля собственных средств в источниках формирования активов предприятия.

Метод избыточных ресурсов, по сути, также является модификацией метода избыточных прибылей, поэтому имеет те же недостатки.

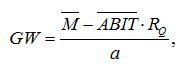

Для использования метода оценки гудвила на основе показателя объема реализации также необходимо знать среднеотраслевые показатели рентабельности. Стоимость деловой репутации определяется по формуле [14]:

где M – среднегодовая величина чистой прибыли предприятия;

ABIT – среднегодовой объем выручки оцениваемой предприятия;

RQ– среднеотраслевой коэффициент рентабельности продукции (работ, услуг);

a – коэффициент капитализации избыточной прибыли предприятия.

Использование в данном методе средних показателей приводит к погрешности.

Сущность метода оценки гудвила на основе показателя себестоимости заключается в определении взаимосвязанности показателей чистой прибыли и себестоимости, основываясь на допущении, что проявление совокупности уникальных нематериальных преимуществ на стадии распределения производственного продукта является проявлением деловой репутации. Поскольку метод основан на показателе себестоимости, основной, его с низкой вероятностью достоверности можно применить к компаниям, которые поставляет услуги связи, оказывают услуги страхования, к банкам и т.п.

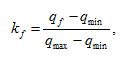

Квалиметрический метод основан на тождественности понятий гудвила и полезности деятельности предприятия. [14]

где kf – коэффициент полезности предприятия;

q f – фактический показатель предприятия;

qmin – наихудший показатель среди аналогичных предприятий;

qmax – наилучший показатель среди аналогичных предприятий.

Так как износ трактуется как показатель потери полезности, то для определения стоимости гудвила определяется общий износ предприятия [14]:

V=1–(NOIf /NOIpr),

гдеV – общий износ предприятия;

NOIf –чистый операционный доход предприятия;

NOIpr– проектная величина чистого операционного дохода предприятия, которая определяется как отклонение максимальной величины чистого операционного дохода от минимально возможного его уровня.

Отсюда гудвил определяется по формуле:

GW= V – Vf – IA,

где Vf – физический износ внеоборотных активов предприятия;

IA – стоимость нематериальных активов предприятия.

Метод оценки гудвила на основе показателя рыночной капитализации допускает факт приобретения акций для финансового управления компанией.

GW=m×C–ANC,

где m – количество выпущенных компанией акций;

C – текущий курс акции компании на момент оценки;

ANC – рыночная стоимость чистых активов компании на дату оценки.

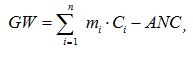

В случае, если компания выпускает несколько видов акций (обыкновенные, привилегированные), формула примет вид:

где n – количество разновидностей акций компании;

mi – объем выпущенных акций компании i-того вида;

Ci – курс акции компании i-того вида;

ANC – рыночная стоимость чистых активов компании.

Этот метод применим только для акционерных обществ, в случае, если над компанией не установлен полный контроль со стороны одного акционера.

Нормативно-бухгалтерский метод можно дифференцировать на:

- Бухгалтерский метод, который заключается в том, что гудвил рассчитывается как арифметическая разность, иными словами стоимость приобретения уменьшается на балансовую стоимость активов, разность и представляет собой гудвил. Одним из существенных недостатков этого метода является неидентифицируемость гудвила от банальной переплаты, в то же время данный метод не позволяет учесть внутренне созданную деловую репутацию.

- Затратный метод, который основан на учете затрат на подготовку и использование деловой репутации. Включает в себя затраты на обучение персонала, внедрение управленческих, маркетинговых и других технологий. Стоит отметить, что не все понесенные затраты влекут за собой создание нового нематериального актива – деловой репутации. К тому же затраты, которые все же можно списать на создание гудвила, формируют гудвил косвенным образом, соответственно, не могут быть полностью отнесены на создание гудвила, а списать их пропорционально той или иной базе не представляется возможным.

Для того, чтобы иметь наиболее полное представление о многообразии методов оценки деловой репутации, их достоинствах и недостатках, нужно обратиться к таблице 1.

Таблица 1 – Достоинства и недостатки методов оценки деловой репутации

|

Название метода |

Достоинства |

Недостатки |

|

Метод экспертных оценок |

Позволяет получить качественную оценку деловой репутации компании

|

Субъективность полученных данных |

|

Метод социологических опросов |

Применим только к узнаваемым и широко популярным компаниям |

Субъективность полученных данных, сложность сбора и обработки информации |

|

Метод избыточных прибылей |

Позволяет спрогнозировать получение сверх-прибыли |

Использование среднестатистических данных искажает достоверность оценки деловой репутации |

|

Метод избыточных ресурсов |

Позволяет учесть эффективность использования собственных и заемных средств |

Использование среднестатистических данных искажает достоверность оценки деловой репутации |

|

Модель Эдвардса-Белла-Ольсона |

1) Позволяет спрогнозировать получение сверх-прибыли с математическим учетом её вероятностного характера. 2) Показывает, какая часть стоимости компании обусловлена гудвилом, а какая – чистыми активами |

Математическая сложность |

|

На основе показателя объема продаж |

Дает представление о величине гудвила как показателе среднегодовой величины прибыли, скрректированной на на коэффициенты рентабельности и капитализации избыточной прибыли |

Использование среднестатистических данных искажает достоверность оценки деловой репутации |

|

На основе показателя себестоимости |

Позволяет определить взаимосвязанность показателей прибыли и себестоимости |

Область применения ограничена только компаниями, где непосредственно можно калькулировать себестоимость продукции. |

|

Квалиметрический метод |

Позволяет характеризовать степень износа активов предприятия |

Использование сравнительных показателей других компаний, за счет чего увеличивается вероятность искажения оценки, полученной данным методом |

|

На основе показателя рыночной капитализации |

Дает представление о гудвиле с учетом того, на сколько востребованы на фондовом рынке акции анализируемой компании |

Область применения ограничивается компаниями с акционерной организационно-правовой формой |

|

Бухгалтерский метод |

Наиболее простой алгоритм нахождения гудвила |

1) Не учитывает высокую вероятность отнесения переплаты (наценки) на величину стоимости гудвила; 2) Позволяет учитывать только приобретенную деловую репутацию, не позволяя учесть внутренне созданный гудвил |

|

Затратный метод |

Удобен в применении |

Формирует искаженное представление о стоимости гудвила |

Проанализировав представленные в таблице 1 данные, можно сделать вывод о том, что не существует единой методики расчета для оценки деловой репутации. Методы, известные на сегодняшний момент, не являются универсальными, а соответственно не учитывают особенности бизнеса той или иной сферы [3]. Стоит отметить так же, что все эти методы не учитывают в стоимости гудвила факторы, оказывающие непосредственное влияние на его величину, например удачное месторасположение, занимаемая фирмой доля на рынке, репутация менеджмента, квалификация сотрудников. Каждый из методов, охватывая один из аспектов гудвила, не учитывает весь состав его ключевых особенностей. Всё это в значительной степени усложняет отражение деловой репутации, как приобретенной, так и внутренне созданной, в бухгалтерской финансовой отчетности.

Библиографический список

- Генералова Н.В., Соколова Н.А. Гудвилл в финансовой отчетности по МСФО // Международный бухгалтерский учет. 2013. № 16 (262). С. 16-28.

- Елисеев В. М. Гудвилл: проблема оценки и отражения в отчетности/ В.М. Елисеев // Вопросы оценки. 2004. № 1. С. 31-37.

- Иванов, А.Е. Синергетический эффект интеграции компаний: механизм формирования, оценка, учет: монография / А.Е. Иванов. Москва: РИОР: ИНФРА-М, 2014. – 156 с.

- Иванов, А.Е. Анализ современных методов оценки деловой репутации / А.Е. Иванов, Е.М. Матвийшина // Вестник Южно-Уральского государственного университета. Серия: Экономика и менеджмент. – 2009. – №21. – С. 16-21.

- Иванов, А.Е. Априорная оценка синергетического эффекта интеграции на основе нечетко-множественной модели определения коэффициента синергетического роста / А.Е. Иванов // Экономический анализ: теория и практика. №42(297), 2012. – С. 33-42.

- Иванов, А.Е. Внутренне созданная деловая репутация компании как условный актив / А.Е. Иванов // Международный бухгалтерский учет. – 2012. – № 26 (224). – С. 28-33.

- Иванов, А.Е. Деловая репутация компании (гудвил) как проекция синергетического эффекта ее деятельности на финансовую отчетность / А.Е. Иванов // Международный бухгалтерский учет. – 2012. – № 34 (280). – С. 18-26.

- Иванов, А.Е. Как поймать синергию за хвост / А.Е. Иванов // Финанс.. – 2011. – №19 (398). – С. 50-52.

- Иванов, А.Е. Предварительное обоснование целесообразности сделок слияния и поглощения на основе анализа иерархий возможных синергетических эффектов / А.Е. Иванов // Экономический анализ: теория и практика. №8(311), 2013. – С. 39-47.

- Иванов, А.Е. Российский рынок слияний и поглощений: в поисках синергетического эффекта / А.Е. Иванов // Экономический анализ: теория и практика. – 2013. – №41 (344). – С. 60-70.

- Соколов, Я.В. Гудвил – «новая» категория бухгалтерского учета / Я.В. Соколов, М.Л.Пятов // Бухгалтерский учет. – 1997. – №2.

- Соколов, Я.В. Гудвил – большая новость / Я.В. Соколов // БУХ.1С. – 2005. – №7.

- Соколова, Н.А. Загадки гудвилла / Н.А. Соколова // Финансы и бизнес. – 2005. – №1. – С. 108-112.

- Справочник расчетных данных для оценки и консалтинга. М.: ООО «Научно-практический Центр Профессиональных Оценщиков», 2010. – 50 с.