Всем известно, что главным и непосредственным результатом деятельности любого коммерческого предприятия выступает прибыль, но она не всегда может дать четкую и полную картину об эффективности и уровне доходности предпринимательской деятельности. Поэтому, для того чтобы охарактеризовать работу предприятия наиболее полно рассчитывают не только абсолютные суммы прибыли, но и применяют относительные показатели, такие как уровень рентабельности.

Рентабельность выступает не только как расчетная величина и статический показатель, а критерий, который дает комплексную оценку социально-экономическому положению организации на рынке. Полученные суммы прибыли для различных предприятий могут быть и одинаковыми, но полученные в различных условиях. Следовательно это и обуславливает применение показателей рентабельности, т.к. они дают оценку экономического субъекта независимо о размера и характера деятельности.

Бухгалтерский учет рассматривает рентабельность как двухкомпонентную составляющую:

рентабельность хозяйственной деятельности представленная в виде результата от операционной деятельности (в данном случае на рентабельность влияют положения учетной политики);

потенциальная рентабельность, которая представлена доходом от владения ценными бумагами, обязательствами на долгосрочной основе и товароматериальными ценностями.

Предприятие можно назвать рентабельным, если выручка от реализации продукции покрывает затраты производства и плюс к этому формирует необходимую массу прибыли для бесперебойной деятельности организации. Искажающее влияние инфляции на показатели рентабельности проявляется в гораздо меньшей степени, чем на показатели прибыли, т.к. рентабельность показывает соотношение результата к ресурсам.

Следовательно показатели рентабельности характеризуют формирование суммы прибыли и дохода организации в фактической среде. Они дают оценку финансовым результатам предприятия и ,безусловно, его эффективности использования средств в целях получения прибыли. Поэтому анализ рентабельности на предприятии в современных условиях приобретает актуальность. Также актуальность обеспечивает разноплановость при определении рентабельности, т.е. отсутствует единая терминология и используются различные методики ее расчета.

В ходе анализа рентабельности продаж для комплексной оценки эффективности полученных результатов можно рассмотреть несколько видов прибыли. Отношение валовой прибыли к выручке, показывает вырученную сумму от продажи продукции, которую организация может направить на покрытие коммерческих и управленческих расходов. Если мы берем отношение прибыли от продаж к выручке, то на выходе получается «чистота аналитического эксперимента», т.е. на этот показатель не влияют такие показатели как прочие доходы и расходы. Этот показатель дает оценку эффективности управления продажами продукции. Соотношение прибыли до налогообложения к выручке позволяет учесть влияние прочих факторов и выявить влияние налогового. Также будет снижаться «качество» прибыли, при усиливающемся влиянии прочих расходов. Отношение чистой прибыли к выручке выступает завершающим показателем в системе показателей рентабельности продаж и отражает влияние всей совокупности доходов и расходов.

В качестве исследуемого предприятия выступает ООО «Диана К», основной вид деятельности которой производство тортов, пирожных и печенья.

Фирма «Диана К» давно существует на рынке Республики Марий Эл, ее продукция известна и востребована, как внутри республики, так и за ее пределами.

Для расчета уровня рентабельности ООО «Диана К» необходимы значения показателей прибыли, затрат, выручки, активов и собственного капитала. В нашем случае для расчета всех показателей рентабельности будет использована прибыль от продаж. Выбор этого показателя обуславливается необходимостью сопоставимости расчетов и обобщения полученных результатов.

В ходе изучения различных видов рентабельности необходимо будет произвести моделирование показателей рентабельности по факторным зависимостям и определить влияние каждого фактора на результат. Это даст возможность тщательнее изучить влияние различных факторов на финансовые результаты, определить, зависимости и тенденции развития.

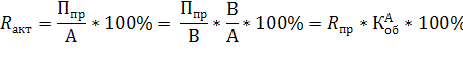

Любые показатели рентабельности представляют собой кратную модель, состоящую из двух факторов и представлены в следующем виде -

F (x) = x/y. Таки образом данная модель выражает отношение прибыли на количественный показатель, от которого зависит сама сумма прибыли, при этом прибыль имеет прямо пропорциональную зависимость, а показатель обратно пропорциональную зависимость.

При проведении анализа рентабельности будут рассмотрены следующие показатели: рентабельность продаж; рентабельность активов; рентабельность собственного капитала.

Каждый из представленных показателей по-своему характеризует финансовое состояние организации.

Так как областью исследования и анализа являются финансовые результаты начнем расчет с показателя рентабельности продаж. Рентабельность продаж – показатель финансовой результативности деятельности организации, показывающий сколько прибыли получает предприятие с одного рубля, полученного при продаже продукции. Рентабельность продаж считается индикатором политики ценообразования на предприятии и его способности вести контроль над затратами.

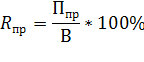

Факторный анализ рентабельности проведем с использованием следующей исходной модели:

где,  - рентабельность продаж;

- рентабельность продаж;

– прибыль от продаж;

– прибыль от продаж;

– выручка от продаж.

– выручка от продаж.

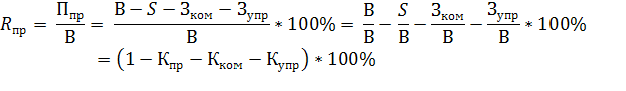

Воспользуемся методом удлинения и преобразуем исходную модель, разложив прибыль от продаж на составляющие:

где,  - себестоимость продаж;

- себестоимость продаж;

- коммерческие расходы;

- коммерческие расходы;

- управленческие расходы;

- управленческие расходы;

– коэффициент производственных затрат;

– коэффициент производственных затрат;

– коэффициент коммерческих затрат;

– коэффициент коммерческих затрат;

- коэффициент управленческих затрат.

- коэффициент управленческих затрат.

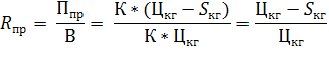

Третья факторная модель рентабельности продаж, дает возможность оценить влияние на результативный показатель двух факторов – цена и себестоимость килограмма кондитерской продукции:

где,  - себестоимость 1 кг продукции;

- себестоимость 1 кг продукции;

- цена 1 кг продукции;

- цена 1 кг продукции;

– количество реализованной продукции.

– количество реализованной продукции.

Для проведения факторного анализа расчетные и исходные данные занесем в таблицу 1.

Таблица 1 -Динамика показателей рентабельности прибыли от продаж за 2010-2012 гг.

| Показатель |

Годы |

Абсолютные изменения |

Темп роста |

||||||

|

2010 |

2011 |

2012 |

2011 к 2010 гг. |

2012 к 2011 гг. |

2012 к 2010 гг. |

2011 к 2010 гг. |

2012 к 2011 гг. |

2012 к 2010 гг. |

|

| тыс.руб. |

% |

||||||||

| Выручка от продаж |

152842 |

181650 |

182512 |

28808 |

862 |

29670 |

118,85 |

100,47 |

119,41 |

| Себестоимость |

102085 |

122415 |

115408 |

20330 |

-7007 |

13323 |

119,91 |

94,28 |

113,05 |

| Коммерческие расходы |

28457 |

39284 |

50281 |

10827 |

10997 |

21824 |

138,05 |

127,99 |

176,69 |

| Управленческие расходы |

8161 |

11984 |

13328 |

3823 |

1344 |

5167 |

146,84 |

111,21 |

163,31 |

| Прибыль от продаж |

14139 |

7967 |

3495 |

-6172 |

-4472 |

-10644 |

56,35 |

43,87 |

24,72 |

| Коэффициент производственных затрат |

0,67 |

0,67 |

0,63 |

0,01 |

-0,04 |

-0,04 |

100,00 |

93,83 |

94,67 |

| Коэффициент коммерческих затрат |

0,19 |

0,22 |

0,28 |

0,03 |

0,06 |

0,09 |

116,15 |

127,39 |

147,97 |

| Коэффициент управленческих затрат |

0,05 |

0,07 |

0,07 |

0,01 |

0,01 |

0,02 |

123,56 |

100,00 |

136,76 |

| Рентабельность продаж, % |

9,25 |

4,39 |

1,91 |

-4,86 |

-2,47 |

-7,34 |

47,41 |

43,66 |

20,70 |

| на ед. продукции, руб. |

% |

||||||||

| Цена |

125,09 |

143,43 |

161,90 |

18,34 |

18,47 |

36,81 |

114,66 |

112,88 |

129,43 |

| Себестоимость |

113,52 |

137,14 |

158,00 |

23,62 |

20,86 |

44,48 |

120,81 |

115,21 |

139,18 |

Данные представленные в таблице 1 свидетельствуют о том, что выручка от продажи кондитерской продукции ООО «Диана К» возросла в 2011 году по сравнению с 2010 годом в 1,2 раза или на 19%, но не оказало желаемого эффекта на динамику прибыли от продаж. По сравнению с 2011 годом рост в 2012 году был несущественен, всего лишь на 0,5%, т.е. выручка в 2011-2012 гг. была практически на одном уровне. На данный аспект указывает и показатель роста выручки за период 2012-2012 гг. – всего 119%.

Себестоимость проданной продукции изменялась за период 2010-2012 гг. волнообразно, своего пика она достигла в 2011 году, а в 2012 году сократилась на 1,1% по сравнению с 2011 годом.

В это же время наблюдался существенный рост коммерческих и управленческих расходов, прирост которых с в 2012 году по сравнению с 2012 годом составил 77% и 63% соответственно. Рост данных видов расходов существенно повлиял на прибыль от продаж и как следствие на рентабельность продаж.

Исходный показатель в формуле рентабельности – прибыль от продаж также претерпел существенные изменения. Значение данного показателя год за годом только снижалось о чем свидетельствуют показатель темп роста – 56% – 2011 г., 44% – 2012 г. и 25% – за период.

В ходе интерпретации исходных показателей, необходимо проанализировать также расчетные значения. Коэффициент производственных затрат в 2010-2011 гг. находился на одном и том же уровне, а в 2012 году даже сократился. Данная тенденция указывает на повышение эффективности в сфере производства, вследствие снижения ресурсоемкости. Коэффициент коммерческих затрат изменялся, увеличиваясь из года в год, что свидетельствует о повышении расходов на сбыт – прирост на 48% за период 2010-2012 гг. Данная динамика связана с выходом ООО «Диана К» на новые рынки. Коэффициент управленческих затрат возрос в 2011 году и оставался на этом уровне и 2012 год, несмотря на это он не только был существенно ниже остальных коэффициентов, но и не превышал пороговых значений (пороговое значение 0,1-0,15).

При изучении динамики себестоимости и цены килограмма кондитерской продукции наглядно видно, что себестоимость растет более быстрыми темпами, чем цена.

Подробное влияние факторов, после проведения анализа представлено в таблице 2.

Таблица 2 -Оценка влияния факторов на результативный показатель – рентабельность продаж

|

Наименование влияющего фактора |

Действие фактора, % |

||

|

2011 г. (сравнение ’11 с ’10 годом) |

2012 г. (сравнение ’12 с ’11 годом) |

За период 2010 -2012 гг. |

|

|

первая модель – разложение на факторы |

|||

| Выручка от продажи |

14,39 |

0,45 |

14,75 |

| Себестоимость |

-11,19 |

3,84 |

-7,30 |

| Коммерческие расходы |

-5,96 |

-6,03 |

-11,96 |

| Управленческие расходы |

-2,10 |

-0,74 |

-2,83 |

| Совокупное влияние |

-4,86 |

-2,47 |

-7,34 |

|

вторая модель – использование коэффициентов |

|||

| Коэффициент производственных затрат |

-0,60 |

4,16 |

3,56 |

| Коэффициент коммерческих затрат |

-3,01 |

-5,92 |

-8,93 |

| Коэффициент управленческих затрат |

-1,26 |

-0,71 |

-1,96 |

| Совокупное влияние |

-4,86 |

-2,47 |

-7,34 |

|

третья модель – использование удельных показателей |

|||

| Цена (за кг) |

11,60 |

10,91 |

20,63 |

| Себестоимость (за кг) |

-16,47 |

-13,38 |

-27,97 |

| Совокупное влияние |

-4,86 |

-2,47 |

-7,34 |

Первые две модели представленные в таблице являются схожими, т.к. использовалась единая исходная модель, но по-разному разложенная. Как видно из таблицы они дают одинаковыми лишь конечный результат – совокупное влияние. Также можно заметить, что первая модель более подробно описывает факторы, влияющие на показатель рентабельности продаж.

Согласно первой модели рентабельность складывалась под воздействием наращивания объемов продаж – в 2011 году размер влияния составил 14,39 % , а в 2012 году таким фактором выступала себестоимость – влияние составило 3,84%. Т.о. снижение себестоимости вызвало в 2012 году увеличение рентабельности. Кроме того благотворное влияние в 2012 году на рентабельность оказал рост продаж, хотя и несущественное – 0,45%. Как видим, в влияние управленческих расходов ослабело, а коммерческих несколько усилилось. Действие факторов на исследуемый показатель за период 2010-2012 гг. имело следующую тенденцию – рост объемов продаж положительно влиял на рентабельность, другие же факторы только способствовали ее снижению, что и объясняется ее нисходящей линией на графике.

Вторая модель формирует следующие результаты – за 2011 год все коэффициенты затрат имели отрицательное значение. Сильнее всего оказывал влияние коэффициент коммерческих затрат, а меньше всех – коэффициент производственных затрат. В 2012 году ситуация немного изменилась – коэффициент производственных затрат не только стал положительным, но и стал оказывать существенное влияние на рост результативного показателя. Однако его рост не смог перекрыть отрицательного воздействия других коэффициентов, поэтому произошел не рост рентабельности продаж, а ее снижение. Значения за период 2010-2012 гг. аналогичны первой методике.

По третьей модели сложились следующие результаты. За все изучаемые периоды рентабельность продаж снижалась за счет роста себестоимости, а положительное влияние цены за 1 кг. продукции не перекрывало отрицательного воздействия.

Для того чтобы иметь всестороннее представление о финансовых результатах деятельности предприятия и об устойчивости получения прибыли в будущем, недостаточно только показателя рентабельности продаж. Так как рентабельность продаж показывает, прибыльная или убыточная деятельность предприятия, но не дает ответа на вопрос, насколько выгодны вложения в данное предприятие. Чтобы ответить на этот вопрос, рассчитывают рентабельность активов и собственного капитала.

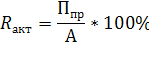

Рентабельность активов предприятия выступает одним из показателей эффективности экономической деятельности. Данный показатель характеризует отдачу от использования всех активов организации. Он отражает способность предприятия генерировать прибыль без учета структуры его капитала (финансового левериджа), а также качество управления активами. Рентабельность активов показывает прибыль, которую получило предприятие с 1 рубля, направленного на формирование активов.

Меру доходности предприятия в изучаемом периоде выражает данный результативный показатель. Иными словами рентабельность активов – это своеобразный индикатор эффективности и доходности работы организации, без воздействия объема заимствований.

Моделирование показателя рентабельности активов производится по следующей исходной формуле:

где,  - совокупные активы.

- совокупные активы.

Первая модель имеет следующий вид:

где,  - коэффициент оборачиваемости активов.

- коэффициент оборачиваемости активов.

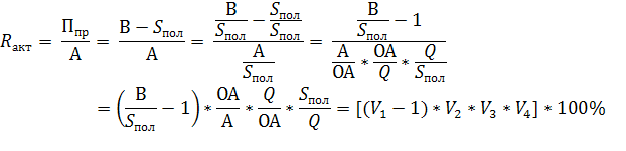

Вторая модель рентабельности активов комплексно отражает степень эффективности использования затрат, запасов и оборотных активов:

где,  - оборотные активы;

- оборотные активы;

- среднегодовые запасы;

- среднегодовые запасы;

– полная себестоимость;

– полная себестоимость;

- выручка на 1 рубль полной себестоимости;

- выручка на 1 рубль полной себестоимости;

– доля оборотных активов в формировании активов;

– доля оборотных активов в формировании активов;

- доля запасов в формировании оборотных активов;

- доля запасов в формировании оборотных активов;

– оборачиваемость запасов.

– оборачиваемость запасов.

Как видно из данных таблицы 3, расположенной ниже, выручка от продаж в 2011 году существенно возросла по сравнению с 2010 годом, а в 2012 году рост был уже не таким существенным. По сравнению с выручкой прибыль от продаж напротив снижалась последовательно в течении трех лет, т.о. общее снижение составило 10644 т.р. Темпы роста полной себестоимости за три года были наибольшими среди представленных исходных показателей и составили 129%. Запасы росли на протяжении 2010-2011 гг., а в 2012 году резко сократились в 1,5 раза по сравнению с 2011 годом. Величина активов предприятия увеличивалась в абсолютном выражении, но темпы роста показателя относительно предшествующего года были недостаточными, т.е. в 2011 году рост составил 117%, а в 2012 году только 103%. В целом за период активы возросли на 7579 т.р., что составляет 121% роста. На их фоне показатель среднегодовых оборотных активов выглядел немного лучше – рост за три года составил 127%.

Результаты произведенных расчетов позволяют сказать нам, что выручка от реализации превышает себестоимость, хотя и незначительно. В динамике этого показателя наблюдается его постепенное снижение, данная тенденция также указывает на снижение суммы прибыли. Динамика показателя доли запасов в формировании оборотных активов говорит о том, что в течении двух лет был неизменен, а в 2012 году произошло снижение в 1,6 раза, что можно охарактеризовать как положительный момент, т.к. т.к. не происходит замораживание оборотного капитала в запасах. Четвертый показатель нашей модели – коэффициент оборачиваемости запасов. Его изменение можно оценить, как положительный момент в эффективности использования оборотного капитала. Динамика этого показателя говорит сама за себя – рост за 3 года составил 73%.

Если сравнивать показатели по относительной стабильности, то таким показателем выступает коэффициент оборачиваемости активов – 4 полных оборота совершают активы за календарный год. Показатели рентабельности активов и продаж демонстрируют постепенное снижение о чем свидетельствует темп роста всего 20%, что является негативной тенденцией.

Таблица 3 – Анализ структуры и динамики показателей, формирующих рентабельности активов

| Показатель |

Годы |

Абсолютные изменения |

Темп роста, % |

||||||

|

2010 |

2011 |

2012 |

2011 к 2010 гг. |

2012 к 2011 гг. |

2012 к 2010 гг. |

2011 к 2010 гг. |

2012 к 2011 гг. |

2012 к 2010 гг. |

|

| Исходные данные, тыс.руб. | |||||||||

| Прибыль от продаж |

14139,00 |

7967,00 |

3495,00 |

-6172,00 |

-4472,00 |

-10644,00 |

56,35 |

43,87 |

24,72 |

| Выручка от продаж |

152842,00 |

181650,00 |

182512,00 |

28808,00 |

862,00 |

29670,00 |

118,85 |

100,47 |

119,41 |

| Полная себестоимость |

138703,00 |

173683,00 |

179017,00 |

34980,00 |

5334,00 |

40314,00 |

125,22 |

103,07 |

129,06 |

| Среднегодовые запасы (включая НДС) |

3312,00 |

3737,00 |

2466,00 |

425,00 |

-1271,00 |

-846,00 |

112,83 |

65,99 |

74,46 |

| Средняя стоимость оборотных активов |

29542,50 |

35313,00 |

37439,50 |

5770,50 |

2126,50 |

7897,00 |

119,53 |

106,02 |

126,73 |

| Средняя стоимость активов |

36102,00 |

42229,00 |

43681,50 |

6127,00 |

1452,50 |

7579,50 |

116,97 |

103,44 |

120,99 |

| Расчетные данные | |||||||||

| Выручка на 1 руб. себестоимости |

1,10 |

1,05 |

1,02 |

-0,06 |

-0,03 |

-0,08 |

94,91 |

97,48 |

92,52 |

| Доля оборотных активов в формировании активов |

0,82 |

0,84 |

0,86 |

0,02 |

0,02 |

0,04 |

102,19 |

102,50 |

104,74 |

| Доля запасов в формировании оборотных активов |

0,11 |

0,11 |

0,07 |

-0,01 |

-0,04 |

-0,05 |

100 |

62,24 |

58,75 |

| Коэффициент оборачиваемости запасов, обороты |

41,88 |

46,48 |

72,59 |

4,60 |

26,12 |

30,72 |

110,98 |

156,19 |

173,34 |

| Коэффициент оборачиваемости активов, обороты |

4,23 |

4,30 |

4,18 |

0,07 |

-0,12 |

-0,06 |

101,60 |

97,13 |

98,69 |

| Рентабельность продаж, % |

9,25 |

4,39 |

1,91 |

-4,86 |

-2,47 |

-7,34 |

47,41 |

43,66 |

20,70 |

| Рентабельность активов, % |

39,16 |

18,87 |

8,00 |

-20,30 |

-10,87 |

-31,16 |

48,17 |

42,41 |

20,43 |

Для того, чтобы подробнее оценить влияние каждого фактора по отдельности на рентабельность активов сведены в таблицу 4.

Таблица 4 – Оценка влияния факторов на результативный показатель – рентабельность активов

|

Наименование влияющего фактора |

Действие фактора, % |

||

|

2011 г. (сравнение ’11 с ’10 годом) |

2012 г. (сравнение ’12 с ’11 годом) |

За период 2010 -2012 гг. |

|

|

первая модель – расширение с введением показателя выручка от продаж |

|||

| Рентабельность продаж |

-20,6 |

-10,63 |

-31,06 |

| Коэффициент оборачиваемости активов |

0,30 |

-0,24 |

-0,11 |

| Совокупное влияние |

-20,30 |

-10,87 |

-31,16 |

|

вторая модель – эффективность использования ресурсов |

|||

| Выручка на 1 руб. себестоимости |

-21,54 |

-10,84 |

-31,66 |

| Доля оборотных активов в формировании активов |

0,39 |

0,20 |

0,36 |

| Доля запасов в формировании оборотных активов |

-1,01 |

-3,11 |

-3,24 |

| Коэффициент оборачиваемости запасов |

1,87 |

2,88 |

3,39 |

| Совокупное влияние |

-20,30 |

-10,87 |

-31,16 |

По первой модели основным фактором выступал показатель рентабельности продаж. Влияние коэффициента оборачиваемости активов было на порядок меньше и не изменило существенно результат. Однако, необходимо отметить, что оборачиваемость активов повлияло на рентабельность активов положительно лишь в 2011 году по сравнению с 2010 годом.

Исследуя результаты второй модели можно говорить о том, что в 2011 году по сравнению с 2010 годом решающим фактором, повлиявшим на результативный показатель, был ценовой – доля выручки на 1 рубль себестоимости. В результате его действия рентабельность активов упала на 21,54%. Отрицательное влияние также оказал фактор доля запасов в формировании оборотных активов. Не совсем существенное, но все же положительное влияние оказал на рентабельность активов коэффициент оборачиваемости запасов – 1,87%. В 2012 году фактор доли выручки на 1 рубль себестоимости продолжает играть решающую роль на влияние результирующего показателя, даже несмотря на его снижение в 2 раза. В 2012 году по сравнению с 2011 году усиливают свое влияние такие факторы, такие как доля запасов в формировании оборотных активов –отрицательное влияние усилилось в 3 раза, и оборачиваемость активов также оказывая положительное влияние почти в 3 раза на результативный показатель. При рассмотрении влияния показателей за период на снижение рентабельности активов существенно оказал действие ценовой фактор – 31,66%, и не такое, но тоже отрицательное воздействие оказал влияние фактор – доля запасов в формировании оборотных активов. Влияние остальных двух факторов носит положительный, характер, но они не могут перекрыть отрицательного влияния ценного фактора.

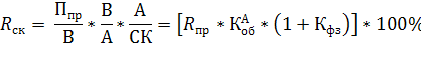

Рентабельность собственного капитала показывает эффективность вложенного в дела капитала. Он важен как для собственника, так и для инвестора.

Для расчета рентабельности собственного капитала используем модель, разработанную аналитиками фирмы «DuPont»:

где,  - коэффициент финансовой зависимости;

- коэффициент финансовой зависимости;

- собственный капитал.

- собственный капитал.

Выделенные факторы обобщают практически все стороны финансово-хозяйственной деятельности организации: первый фактор обобщает отчет о финансовых результатах; второй фактор – активы баланса, третий – пассив баланса, те. обобщают его статику и динамику.

Таблица 5- Анализ структуры и динамики показателей, формирующих рентабельности собственного капитала

| Показатель | Годы |

Абсолютные изменения |

Темп роста, % |

||||||

| 2010 | 2011 | 2012 | 2011 к 2010 гг. | 2012 к 2011 гг. | 2012 к 2010 гг. | 2011 к 2010 гг. | 2012 к 2011 гг. | 2012 к 2010 гг. | |

| Прибыль от продаж, тыс.руб. |

14139 |

7967 |

3495 |

-6172 |

-4472 |

-10644 |

56,35 |

43,87 |

24,72 |

| Средняя величина собственного капитала, тыс.руб. |

20179,00 |

19889,00 |

18590,00 |

-290,00 |

-1299,00 |

-1589,00 |

98,56 |

93,47 |

92,13 |

| Коэффициент оборачиваемости активов |

4,23 |

4,30 |

4,18 |

0,07 |

-0,12 |

-0,06 |

101,60 |

97,13 |

98,69 |

| Коэффициент финансовой зависимости |

1,79 |

2,12 |

2,35 |

0,33 |

0,23 |

0,56 |

118,68 |

110,67 |

131,34 |

| Рентабельность продаж, % |

9,25 |

4,39 |

1,91 |

-4,86 |

-2,47 |

-7,34 |

47,41 |

43,66 |

20,70 |

| Рентабельность собственного капитала, % |

70,07 |

40,06 |

18,80 |

-30,01 |

-21,26 |

-51,27 |

57,17 |

46,93 |

26,83 |

Данные представленные в таблице свидетельствуют, о том, что показатель рентабельности собственного капитала снижается. Это происходит из-за то, что темпы снижения прибыли от продаж выше, чем темпы снижения собственного капитала на протяжении всего рассматриваемого периода. Коэффициент оборачиваемости активов несущественно, но снижается оставаясь на уровне 4 оборотов за год.

Коэффициент финансовой зависимости в динамике увеличивается, что свидетельствует о том, что организация сала более зависима от заемных средств –темп роста 131% за период 2010-2012 гг.

Таблица 6 -Оценка влияния факторов на результативный показатель – рентабельность собственного капитала

|

Наименование влияющего фактора |

Действие фактора, % |

||

|

2011 г. (сравнение ’11 с ’10 годом) |

2012 г. (сравнение ’12 с ’11 годом) |

За период 2010 -2012 гг. |

|

| Рентабельность продаж |

-36,85 |

-22,57 |

-55,56 |

| Коэффициент оборачиваемости активов |

0,53 |

-0,50 |

-0,19 |

| Коэффициент финансовой зависимости |

6,30 |

1,81 |

4,49 |

| Совокупное влияние |

-30,01 |

-21,26 |

-51,27 |

На рентабельность собственного капитала в 2011 году по сравнению с 2010 годом отрицательно влияет рентабельность продаж – 37%. Коэффициент финансовой зависимости оказывает на результирующий показатель положительное влияние в размере 6,30%. Коэффициент оборачиваемости активов влияет положительно, как фактор, но не существенно. В 2012 году по сравнению с 2011 годом главенствующую роль в снижении рентабельности играет также рентабельность продаж – 23%. К данному фактору присоединяется коэффициент оборачиваемости активов, который в данном периоде сменил знак «плюс» на «минус». Так как повышается зависимость предприятия от заемных средств снижается влияние коэффициент финансовой зависимости почти в 3,5 раза и составляет 1,81%. За период отрицательное влияние на результирующий показатель оказали – рентабельность продаж и коэффициент оборачиваемости активов.

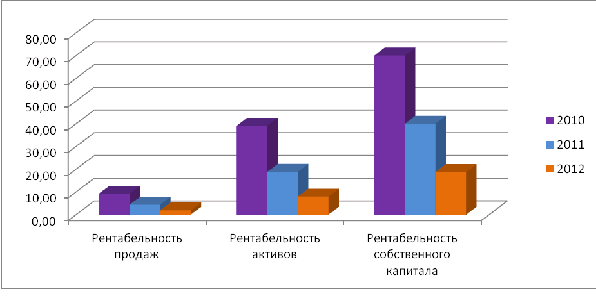

В заключении покажем изменение основных расчетных показателей – показателей рентабельности для наглядности на диаграмме 1.

Диаграмма 1 – Динамика показателей рентабельности за 2010-2012 гг.

На диаграмме видно, что ни один показатель рентабельности не демонстрирует рост. Негативная тенденция рентабельности продаж свидетельствует о снижение результативности основной деятельности. Изменение рентабельности совокупных активов говорит о наблюдаемом снижении эффективности использования ресурсов предприятия. Рентабельность собственного капитала также подверглась снижению, следовательно можно сделать вывод о снижении отдачи на вложенный капитал.

Основная причина снижения показателей рентабельности кроется в том, что темп роста выручки от реализации превышает темп роста прибыли от продаж. В тоже время следует отметить, что нарушение этого соотношения вызвало увеличение, как себестоимости за период, так и существенный рост коммерческих и управленческих расходов. Чтобы увеличить показатель рентабельности активов необходимо ускорить их оборачиваемость, а в частности оборачиваемость дебиторской задолженности. Также необходимо изменить отрицательное влияние ценового фактора на рентабельность активов. Изменение рентабельности собственного капитала можно достичь, снизив зависимость организации от заемных средств.

Библиографический список

- Савицкая, Г.В. Анализ хозяйственной деятельности предприятия /Г.В. Савицкая. – М.; Инфра –М, 2008. – 512 с.

- Шеремет, А.Д. Анализ и диагностика финансово-хозяйственной деятельности предприятия/ А.Д. Шеремет. – М.: Инфра- М, 2009 . – 367 с.

- Климова, Н.В. Оценка влияния факторов на показатели рентабельности //Экономический анализ: теория и практика. – 2011. – № 20 (227). – с. 50-54.