Налог на прибыль организации является основным источником пополнения бюджета Российской Федерации. Основной целью любой организации является получение прибыли, а налог на прибыль организации у большинства предприятий является наиболее весомым в общей структуре налогового бремени. И нередко организации, пытаясь уклониться от налогов, в том числе и от налога на прибыль, используют незаконные схемы. В своем исследовании на примере коммерческого предприятия, изучив его финансовое состояние, налоги, уплачиваемые им, мы выявили возможности законного уменьшения налога на прибыль.

Согласно ст.8 НК РФ понимает налог как обязательный, безвозмездный платеж организаций/физических лиц в целях финансового обеспечения деятельности государства/муниципальных образований. [1]

Налог на прибыль организаций – это прямой налог, взимаемый с прибыли предприятия за минусом суммы установленных вычетов и скидок.

Согласно ст. 247 НК, объект налога на прибыль – это прибыль полученная налогоплательщиком, в свою очередь под прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов. Общую характеристику налоге на прибыль можно свести в следующую таблицу 1.

Таблица 1 – Краткая характеристика налога на прибыль организации

|

Классификационный признак |

Тип налога на прибыль |

| Органу, который устанавливает и конкретизирует налоги |

Федеральный |

| По порядку введения |

Общеобязательный |

| По способу взимания |

Личный прямой |

| По субъекту-налогоплательщику |

Налог с предприятий и организаций |

| По уровню бюджета |

Регулирущий |

| По целевой направленности |

Абстрактный |

| По срокам уплаты |

Переодично-календарный |

Следует так же отметить, что прибыль согласно бухгалтерскому балансу и прибыль для целей налогообложения часто не совпадают из-за разницы в методах определения прибыли.

Классификация доходов/расходов для определения налога на прибыль включает две группы:

- доходы/расходы от реализации товаров (работ, услуг) и имущественных прав (иначе – доходы от реализации);

- внереализационные доходы/расходы.

Налоговые ставки по налогу на прибыль организации установлены согласно ст.284 Налогового кодекса РФ. Ставок несколько – 0%, 9%, 15%, 20%, которые применяются в зависимости от объекта налогообложения. Базовая ставка на сегодня составляет 20%: 2% зачисляется в федеральный бюджет, 18% - в бюджеты субъектов РФ. [2]

Главой 25 НК РФ предусмотрены два метода признания доходов/расходов в налоговом учете: метод начислений и кассовый метод. Разница двух методов состоит в порядке признания доходов/расходов.

Основным видом деятельности исследуемого коммерческого предприятия является вылов и переработка рыбной продукции. Анализ финансово-хозяйственной деятельности организации был проведен на основе предоставленных предприятием данных в открытом доступе на сайте компании, за 2010-2011гг.

Коммерческое предприятие отвечает общим требованиям, которые предъявляются к хозяйствующим субъектам в условиях рынка, и имеет свою специфику в формировании собственных средств и активов. Анализ финансово-хозяйственной деятельности, проведенный на основе бухгалтерской отчетности компании показал, что коммерческое предприятие имеет достаточный уровень финансовой устойчивости. Однако выявлен ряд недостатков, на которые руководству компании следовало бы обратить внимание.

Таблица 2 – Анализ платежеспособности исследуемой организации в 2010-2011гг.

|

Название показателя |

Значения показателей 2010 г. |

Значения показателей 2011 г. |

|

Коэффициент абсолютной ликвидности |

0,0607 |

0,000005 |

|

Коэффициент текущей ликвидности |

2,05 |

1,95 |

|

Коэффициент критической ликвидности |

1,51 |

0,015 |

|

Коэффициент восстановления платежеспособности |

1,97 |

1,86 |

Что касается уровня платежеспособности организации в 2011 г. (таблица 2), он снизился относительно 2010г. по всем показателям. Из чего делаем вывод о том, что баланс не является абсолютно ликвидным, соответственно предприятие не сможет своевременно рассчитаться по краткосрочным обязательствам при возникшей необходимости. Но так же стоит отметить, что коэффициент текущей ликвидности и восстановления платежеспособности находятся в рамках нормативов – не менее 1.

Говоря о рентабельности исследуемой компании (таблица 3), мы выявили что, рентабельность продаж по чистой прибыли выросла на 1,2 %, в тоже время как рентабельность собственного капитала снизилась на 41,3%.

Таблица 3 – Анализ рентабельности исследуемой компании в 2010-2011 гг.

|

Название показателя |

Значения показателей 2010г. |

Значения показателей 2011г. |

|

Рентабельность продаж по чистой прибыли |

17,7 |

18,5 |

|

Рентабельность собственного капитала по чистой прибыли |

172,8 |

131,5 |

|

Рентабельность заемного капитала |

0 |

0 |

|

Рентабельность основной деятельности по чистой прибыли |

23 |

23 |

Увеличение плеча финансового рычага компании (таблица 4) связано с увеличением собственных средств компании. Так в 2010-2011гг. на 1 рубль собственных средств компания привлекла 0,84-0,99 рубля.

Расчет коэффициента финансовой устойчивости коммерческого предприятия показал, что он ниже расчетных нормативов – 0,6, а это говорит о недостаточности собственных средств, финансируемых за счет устойчивых финансовых источников.

Таблица 4 – Анализ финансовой устойчивости исследуемой организации в 2010-2011гг.

|

Название показателя |

Значения показателей 2010г. |

Значения показателей 2011г. |

|

Коэффициент автономии |

0,54 |

0,5 |

|

Коэффициент финансовой устойчивости |

0,55 |

0,51 |

|

Коэффициент финансовой активности (плечо финансового рычага) |

0,84 |

0,99 |

|

Коэффициент маневренности собственного капитала |

0,92 |

0,95 |

Низкий показатель коэффициента оборачиваемости активов организации (таблица 5) в исследуемый период – 2010-2011гг. означает бездействие части собственных средств, что указывает на необходимость вложения собственных средств в другой более подходящий источник доходов.

Таблица 5 – Анализ оборотного каптала исследуемой организации в 2010-2011 гг.

|

Название показателя |

Значения показателей 2010г. |

Значения показателей 2011г. |

|

Коэффициент оборачиваемости активов (коэффициент капиталоотдачи) |

0,09 |

0,66 |

|

Коэффициент оборачиваемости собственного капитала |

20 |

10 |

|

Коэффициент оборачиваемости оборотных активов |

0,94 |

0,67 |

|

Коэффициент оборачиваемости денежных средств |

290 |

35 |

|

Коэффициент оборачиваемости краткосрочной дебиторской задолженности |

2,09 |

1,38 |

|

Коэффициент оборачиваемости запасов |

5,2 |

4,34 |

|

Коэффициент оборачиваемости кредиторской задолженности |

2,1 |

1,4 |

|

Длительность одного оборота (в днях) оборотных активов |

40 |

545

|

|

Длительность одного оборота (в днях) денежных средств |

1,2 |

10 |

|

Длительность одного оборота (в днях) краткосрочной дебиторской задолженности |

1,72 |

2,6 |

|

Длительность одного оборота (в днях) запасов |

69 |

82 |

|

Длительность одного оборота (в днях) кредиторской задолженности |

171 |

257 |

Снижение оборачиваемости дебиторской задолженности в 2010-2011гг. отражает ухудшение платежной дисциплины покупателей – своевременное погашение покупателями задолженности перед предприятием и сокращение продаж с отсрочкой платежа. Динамика этого показателя во многом зависит от кредитной политики предприятия, от эффективности системы контроля, обеспечивающей своевременность поступления оплаты.

Анализ использования основных средств в 2010-2011гг. показал рост как фондоотдачи на 1,4 пункта, так и фондоемкости, что говорит об эффективности их использования.

Производительность труда в исследуемой компании в 2010-2011гг. снизилась за счет непропорционального роста сотрудников и выручки. В 2010г. на предприятии работало 597 сотрудников, в 2011г. – 621 человек.

Исследуемая организация своевременно производит уплату всех налогов и сборов, соответствующих законодательству.

Таблица 6 – Сведения об уплате налогов и взносов в бюджет и во внебюджетные фонд исследуемого предприятия в 2010-2011гг. [3]

| Наименование налога,

взноса |

Уплачено

в2010 г.(тыс.руб.) |

Уплачено

в2011 г.(тыс.руб.) |

Темп роста, % |

| Налог на прибыль | 79363 | 98041 | 123 |

| НДС | 8 842,0 | 20 352,2 | 230,2 |

| НДФЛ | 40 453,4 | 42 269,2 | 104,5 |

| Транспортный налог | 30,4 | 35,0 | 115,1 |

| Налог на имущество | 2556,8 | 3 373,6 | 131,9 |

| Сбор за водные

биологические ресурсы |

32 025,8 | 30 333,8 | 94,7 |

| Плата за загрязнение окруж.среды | 215,2 | 186,9 | 86,8 |

| Взносы в ПФР | 48 644,6 | 62 385,0 | 128,2 |

| Взносы в ФОМС | 7 505,4 | 12 156,8 | 161,9 |

| Взносы в ФСС | 9 499,7 | 9 713,5 | 102,3 |

| ВСЕГО: | 318 938,1 | 278 087,3 | 87,2 |

Как видно из таблицы 6, значительно вырос налог на добавленную стоимость – 230%, взносы в ПФР и ФОМС – 128% и 161% соответственно, снизились: сбор за водные биологические ресурсы – 94%, плата за загрязнение окружающей среды – 87%.

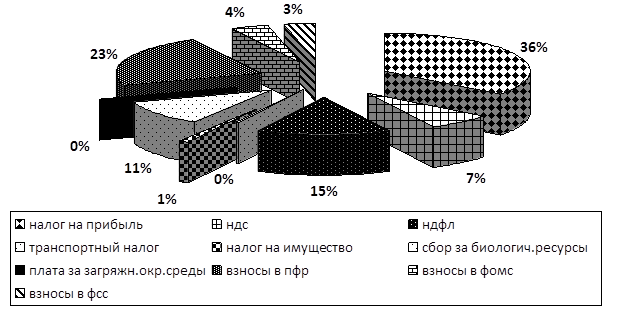

На рисунке 1 представлено долевое участие каждого вида налогов, уплачиваемого исследуемой организацией, в общей структуре. Из последнего видно, что основную долю налоговых выплат компании оставляет налог на прибыль – 36%.

Рисунок 1 – Структура налогового бремени исследуемой компании в 2011гг.

Рассмотрим детально расчет налога н прибыль исследуемой коммерческой организации в 2010-2011гг. Доходы и расходы организации представлены в таблице 7.

Таблица 7 – Сведения о доходах и расходах исследуемой компании в 2010-2011гг. [3]

| Вид доходов/расходов |

2010г., тыс.руб. |

2011г, тыс.руб. |

| Доходы | ||

| Выручка |

1 998 828 |

1995984 |

| Доходы от участия в других организациях |

- |

- |

| Проценты к получению |

430 |

960 |

| Прочие доходы |

172014 |

358338 |

| Расходы | ||

| Себестоимость продаж |

1 247 506 |

1 233 770 |

| Коммерческие расходы |

260 688 |

294 425 |

| Управленческие расходы |

52 507 |

69 899 |

| Проценты к уплате |

- |

- |

| Прочие расходы |

166 006 |

286 884 |

| Изменение отложенных налоговых обязательств |

188 |

63 |

| Изменение отложенных налоговых активов |

10 559 |

1 673 |

| Постоянные налоговые обязательства (активы) |

- |

7223 |

| Прочее |

- |

1507 |

Таким образом, рассчитаем налоговую базу для налога на прибыль и сам налог на прибыль данной коммерческой организации в 2010-2011г.

Прибыль (убыток) до налогообложения (2010г.) = 1998828+430+172014 – 1247506 – 260688 – 52507 – 166006 = 444565 тыс.руб.

Прибыль (убыток) до налогообложения (2011г.) = 1995984 + 960+358338 – 1233770 – 294425 – 69899 – 286884 = 470304 тыс.руб.

Текущий налог на прибыль (2010г.) = 444565*0,2 – 188 – 10559 = 78166

Текущий налог на прибыль (2011г.) = 470304*0,2 – 63 – 1673 – 1507 + 7223 = 98041 тыс.руб.

Следует отметить, что выручка компании в 2011г. была ниже, чем в 2010г. всего на 1%, а налог на прибыль вырос на 123%. Рост налога на прибыль обусловлен ростом статьи «прочих доходов» в исследуемом периоде на 208%.

Любое предприятие стремится снизить налог на прибыль. Для осуществления этого можно использовать различные варианты учетной политики для целей налогообложения, предусмотренные в Налоговом Кодексе РФ. Рассмотрим те варианты по оптимизации налога на прибыль, которые подходят исследуемой коммерческой организации, таблица 8.

Таблица 8 – Варианты формирования учетной политики исследуемой организации для целей налогообложения по налогу на прибыль [4]

|

Элементы учетной политики |

Допустимые варианты |

Основание |

| Создание резерва на оплату отпусков, выплату вознаграждений за выслугу лет и по итогам работы за год | Если создается, то в учетной политике указывается способ резервирования, предельная сумма отчислений и ежемесячный процент отчислений в резерв | п. 24 ст. 255, ст. 324.1 НК РФ |

| Создание резерва на ремонт основных средств, гарантийный ремонт и гарантийное обслуживание | Если создается, то в учетной политике определяется предельная сумма отчислений в резерв | п. 3 ст. 260, п. 2 ст. 324 НК РФ |

| Создание резерва по сомнительным долгам | Если создается, то в учетной политике отражается решение о формировании резерва по сомнительным долгам | п. 3 ст. 266 НК РФ |

Таким образом, для снижения налога на прибыль исследуемой коммерческой организации мы предлагаем внести следующее изменения в учетную политику компании:

а) включить в состав расходов организации:

- Резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет;

- Резерв на ремонт основных средств;

- Резерв по сомнительным долгам;

б) включать в состав внереализационных доходов скидки, предоставленные компанией покупателям согласно условиям договора;

в) приравнивать к внереализационным расходам убытки, полученные исследуемой организацией в предыдущем налоговом периоде, но выявленные в отчетном.

Как указывалось выше, анализ дебиторской задолженности организации выявил снижение оборачиваемости дебиторской задолженности, возникшей по договорам поставки и подтвержденной контрагентами. В тоже время компания не имеет резерва по сомнительным долгам. Ст.266 НК указывает, что сомнительным долгом признается любая не погашенная в срок задолженность перед организацией, которая возникла в связи с основной деятельностью. [1] Поэтому мы предлагаем использовать как вариант снижения налога на прибыль – формирование резерва по сомнительным долгам.

Порядок формирования резерва по сомнительным долгам включает их обязательную ревизию по срокам давности, согласно которой определяется сумма сомнительной задолженности для включения ее в резерв, учитываемый при налогообложении прибыли. Налоговое законодательство так же указывает, что необходимо следить за суммой резерва по сомнительным долгам, она не должна превышать 10% от выручки (доходов от реализации) данного отчетного периода (с учетом НДС).

Согласно НК РФ отчисления в зависимости от сроков задолженности исчисляется различным способом, таблица 9.

Таблица 9 – Порядок отчисления в резерв по сомнительным долгам [1]

| Срок возникновения задолженности, календарных дней | Сумма, включаемая в резерв по сомнительным долгам |

| свыше 90 | полная сумма |

| 45 -90 (включительно) | 50% |

| До 45 | 0 |

Резерв предстоящих расходов на выплату ежегодных вознаграждений за выслугу лет формируется согласно п. 24 ст. 255, ст. 324.1 НК РФ. Нормативно алгоритм и критерии формирования данного резерва в бухгалтерском учете не установлены, поэтому порядок зачисления, размер зачисляемых в него средств организация должна разработать самостоятельно и затем отразить в учетной политике. Величина резерва рассчитывается исходя из предполагаемых (плановых) расходов на выплату отпускных за год и начисляется в течение года ежемесячно из расчета 1/12 его годовой суммы. Но следует так же учесть, что для того, что бы налоговая инспекция признала начисленные суммы резерва в целях налогообложения, организация должна установить обоснованный критерий, по которому она на конец года будет уточнять размер остатка резерва, переходящего на следующий налоговый период.

Между суммами начисления и сформированным резервом, как правило, возникает разница, так как этот резерв формируют в периоде предыдущем отчетному, а сами начисление и выплата производятся уже в последующем. Согласно законодательству, остаток суммы данного резерва от фактического начисленного вознаграждения по итогам работы за предыдущий год с учетом ЕСН должен быть включен в расходы на оплату труда.

Предлагаемые меры позволят снизить налог на прибыль организации, тем самым увеличив чистую прибыль.

Библиографический список

- Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 04.06.2014)

- Официальный сайт компании «Консультант-плюс». Электронный ресурс - Режим доступа: http://www.consultant.ru

- Официальный сайт компании. Электронный ресурс – Режим доступа: http://www.turnif.com/

- Сайт «Система Главбух». Электронный ресурс – Режим доступа: http://www.1gl.ru